本文是一篇金融博士论文,本文针对个体投资者在我国股票市场投资者结构中占据主体地位这一基本特性,从个体投资者优先理性和有限关注入手,并从分析师覆盖以及新闻媒体报道对个体投资者关注以及投资决策产生的影响中,对我国特质波动率之谜产生的原因进行深入、细致的分析,并最终对我国特质波动率所表征的含义进行探讨。

第 1 章 引言

1.1 研究背景与意义

1.1.1 研究背景

风险和收益的关系一直是金融理论的核心。传统的金融学理论认为,在市场完全、无摩擦且投资者多元化的假设下,只有系统性风险包含在资产定价因素中,特质性波动率并不会和股票预期收益率存在关联。另外,在市场存在摩擦、投资者面临信息不对称的情况下,Merton(1987)通过对不完全市场的研究表明,股票之中存在着不可分散的特质风险,那么投资者会对股票未来回报率要求更高的溢价。Merton 从理论上证明了较高的特质风险预示着较高的预期收益,即特质波动率和预期收益率正相关。因此,从传统的理论来看,特质波动率和股票预期收益率不相关或者正相关。然而,Ang 和 Hodrick 等(2006,2009)首次通过实证研究发现了股票的特质波动率和预期收益之间呈现负相关关系,这一发现与经典的金融理论并不相符。在此之后,有较多的文献对这一现象进行了研究,发现各国的金融市场中普遍存在这一异象,有学者称这一异象为“特质波动率之谜”,目前已有的研究依然未能对此提供较好的解释。

在特质波动率之谜这一市场异象被发现后,有大量的文献对其进行了研究。从目前已有的研究来看,其研究范围主要集中在特质波动率的度量方法及其表征的经济含义、特质波动率之谜存在性的检验以及特质波动率之谜的形成机制。首先,在针对特质波动的度量以及其表示的经济含义上,不同的研究人员对此就提出了不同的看法。随着对特质风险的不断关注和研究,特质波动率出现了多种度量方法,虽然不同模型得出的特质波动率存在自身的适用性,但均是剔除系统风险后的结果。Jim(2013)通过对比各种特质波动率的度量方法后指出,用 Fama 和 French(1993)三因子模型残差的标准差度量特质波动率是最好的方法。并且,从目前对特质波动率的度量研究中来看,较多的研究也是使用三因子模型对特质波动率进行度量。从三因子这一计量模型的来看,特质波动率是将市场风险溢价、账面价值比以及市值因素去除后特质收益的波动情况,反映的是一定期间内特质收益的波动率。那么,特质波动率所表示的经济含义到底是什么,其背后又可以反映出什么。当前的研究对特质波动率的认识存在两种观点,一种是信息驱动观点,另一种是噪音驱动观点。信息驱动观点认为股票的特质波动是公司层面特质信息纳入股价的结果(Morck 和Yeung,2000;Ferreira 和 Laux,2007),是衡量股价信息含量的标准;

1.2 文献综述

1.2.1 特质波动率度量与含义

作为股价波动的重要组成部分,特质波动率在投资管理和资源配置,股价甄别、筛选和反馈公司价值,以及风险管理等方面都具有重要的影响。当前针对特质波动率的研究存在多种度量方法,在实证研究中最具代表性的是 Fama-French 三因子模型,该模型将市场风险溢价、账面价值比以及规模因素去除,以模型残差(股票特质收益)的标准差作为特质波动率。在 Ang 等(2006)首次验证“特质波动率之谜”的研究中就使用了三因子模型进行分析。之后的研究中虽然出现了利用 ARIMA 或者 EGARCH 模型计算特质波动率,但结合 EGARCH 模型计算特质波动率存在前向估计的偏误,因此可能会对股票收益率产生虚假的预测性。Jin(2013)通过对比各种特质波动率的度量方法后认为,在计算股票特质波动率时,利用 Fama 和 French(1993)三因子得出的特质波动率要优于其他方法,并且,根据国内外已有的文献来看,三因子模型普遍被用于计算特质波动率(Ang 和 Hodrick等 2006;Ang 和 Hodrick 等 2009;Hou 和 Lou,2016;左浩苗和郑鸣等,2011;尹玉刚和谭滨等,2018)。三因子模型不但更加容易解释,同时也方便和其他研究进行横向对比分析,因此,本文同样使用三因子模型计算股票的特质波动率,并且,结合中国股票市场的特性,控制股票行业间的差异性。

使用三因子模型或者其他计量模型计算得到的特质波动率均具有较明显的计量含义,然而,当对特质波动率的经济含义进行考究时则不甚清晰。从已有的文献研究来看,对特质波动率的理解存在着两种观点:一种观点认为是信息驱动所致,而另一种则认为是噪声驱动所致。对于这两种不同的观点,其背后的驱动因素以及特质风险的形成机理显然存在着差异。对信息驱动观点而言,公司特质波动率是公司层面特质信息纳入股价的结果(Morck 和 Yeung,2000;Ferreira 和 Laux,2007),是衡量股价信息含量的一个指标。一方面,特质波动率高的公司代表着公司私有信息纳入的比例也高,公司股票价格也会存在更好的定价能力;另一方面,特质波动率高的公司也表明了公司有着更好的发展潜力和更广阔的发展前景,因此,投资者承担较高的特质风险也会要求有更高的风险补偿(赵胜民和刘笑天,2017)。该假说认为特质风险是知情交易者将私有信息纳入股票价格的结果。对于该假说的研究文献中,Glosten 和 Milgrom(1985)以及 Ferriea 和 Laux(2007)在理论上对此进行了证明,表明个股中的特质波动风险和公司的市场定价效率呈现正相关关系。而在实证分析中,已有的文献则进一步分析了特质信息纳入股价的渠道,机构投资者在其中扮演了重要的作用。Jafarinejad 和 Jory 等(2015)研究认为机构持股会通过扩张私有信息进而提高特质波动。进一步地,王典和薛宏刚(2018)以及花冯涛(2018)则从机构投资者网络关系的视角对公司特质风险进行了研究,结果表明机构投资者对特质风险同时存在抑制和促进作用。此外,花冯涛和王进波等(2017)认为股权结构会影响企业治理和信息披露质量而影响公司特质风险,并且之间呈现 U 型关系。

第 2 章 相关理论与方法

2.1 相关理论

2.1.1 特质波动率

特质波动率(idiosyncratic volatility),又称为特质风险(idiosyncratic risk),是相对于系统波动率而言。在资产定价理论中,将影响股票价格的波动分为系统性波动率和特质波动率。其中,宏观经济因素以及社会因素等不可以通过投资组合分散,一同构成了系统性波动率;系统性波动率不可解释的部分则为特质波动率,主要包含公司层面的特质因素。传统理论上,特质波动率可以通过投资组合有效进行分散,然而实际中由于市场摩擦、投资者非理性等多种因素作用,特质波动率并非可以有效分散,并且对收益率存在影响。

研究特质波动率的核心在于分析特质波动率和收益率之间的关系,其目的在于探索和分析当前阶段特质波动率所蕴含的经济含义。因此,研究特质波动率问题就是研究特质波动率和收益率关系的问题,是对特质波动率本质进一步的分析。而对特质波动率度量上,已有的研究文献主要采用因子模型进行研究,其逻辑也非常直接。因子模型中的因子通常被认为是引起股票收益率变化的系统性因素,那么因子不可解释的因素通常被放在特质因素里面。从模型角度来讲,因子模型的残差部分被设定为特质波动率。

2.1.2 投资者关注

2.1.2.1 投资者关注概念界定

在传统金融学的研究范式下,均假定市场参与者为理性个体,在个体利益最大化的设定下,通过均衡求解市场是完全有效的。然而,完全理性个体的设定与实际并不相符,行为金融学则在打破这一假设,将参与者设定为更加符合实际的非理性个体,认为个体在进行决策时并非遵循完全理性的设定。实际投资者具备非理性的特定,学习能力有限,投资者关注则是在这一情景下引入到行为金融当中。关注又被称作注意力,起源于心理学,是指人们在心理上专注于某事物的能力。投资者关注则指投资者在投资决策时对事件信息关注的程度。

投资者关注在理论研究和实证分析中均具有重要的作用,然而,实证研究文献中的主要问题是缺乏对投资者关注指标的直接度量(Bucher,2018)。在实证研究中,使用了不同指标代理投资者关注,最早使用的一类指标是直接反映金融市场交易行为以及资产价格变化的变量,这些变量包括交易量、超额收益、换手率、涨跌停等(Barber 和 Odean,2009;Gervais 和 Kaniel,2001;Seasholes 和 Wu,2007)。使用这类指标作为投资者关注代理变量的理由在于,这些指标突出的股票更能引起投资者的关注。另一类指标包括广告支出成本(Grullon 和 Kanatas,2004)、新闻和标题(Yuan,2015)等,该类指标要么会直接影响投资者关注情况,要么会通过影响金融市场资产变化从而引起投资者关注。这两类代理变量有效的一个前提假设是投资者关注的变化和这些因素相关联,这些代理变量或者为金融资产本身的交易特性和价格行为,或者只有在投资者接收后才能有效的转化为投资者的有效关注。

2.2 计量方法

2.2.1 投资组合分析方法

为了检验特质波动率和股票收益率之间的关系,我们使用一维投资组合方法对其进行验证;同时为控制其他变量,使用二维投资组合方法构建投资组合,进一步检验特质波动率和股票收益率之间的关系。

为了构建基于特质波动率的投资组合交易策略,我们基于 L/M/N 的形成策略对其进行构建。其中,L、M、N 分别为计算特质波动率的估算期间、等待期间以及股票组合的持有期间。具体而言,基于特质波动率的单变量投资组合构建过程如下:

步骤 1:在月份 t,根据 t − L – M 月到 t − M 月的 L 个月期间的日度数据,计算特质波动率;

步骤 2:对月份 t 的特质波动率进行由小到大排序,依据 5 分位数将特质波动率划分为 5 组;

步骤 3:依据均等加权、市值加权以及逆向特质波动率加权,计算 t 月的组合超额收益率。

步骤 4:对分组最高的 20%以及最低的 20%,即 5 分为数的最高分为点和最低分位点的组合收益率构建差异性检验。最后,对投资组合每月进行再平衡。

在本文的实证研究中,我们以 1/0/1 的组合策略作为基本的组合策略,即以过去 1 个月的日度数据计算特质波动率,等待期间为 0 个月并持有组合 1 个月。为保证计算特质波动率结果的有效性,本文剔除特质波动率估计期间少于 7 日的数据。为了增强稳健性考虑,根据 Ang 等(2009)的做法,令 L 分别为 3 个月、6 个月和 12 个月,根据期间的日度数据计算特质波动率,并持有特质波动率组合一个月,即构造 3/0/1、6/0/1 和 12/0/1的组合交易策略。

第 3 章 中国股票特质波动率现状分析 ............................... 25

3.1 数据选择与变量构造....................................... 25

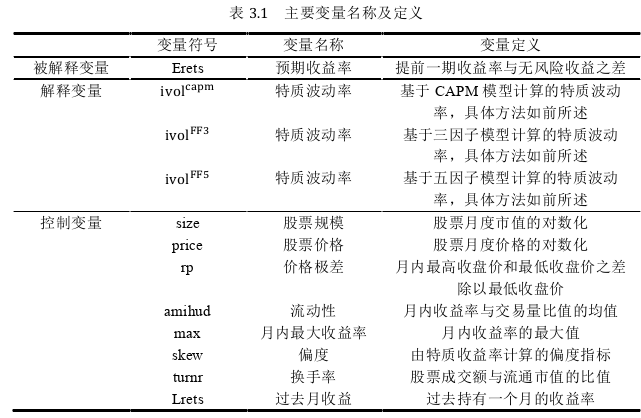

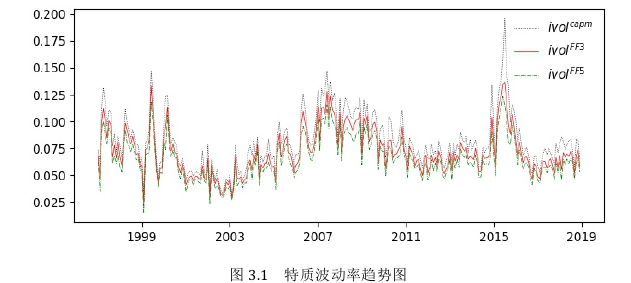

3.1.1 数据与变量说明.................................. 25

3.1.2 变量定义与构建............................. 25

第 4 章 分析师覆盖与特质波动率的决定 ............................. 54

4.1 机制分析..................................... 54

4.1.1 个体投资者关注.............................. 54

4.1.2 分析师覆盖:信息生产和传播的作用......................................... 56

第 5 章 新闻媒体与特质波动率的决定 ............................... 90

5.1 机制分析................................ 90

5.1.1 正负媒体报道................................... 90

5.1.2 媒体双轨制运营............................ 92

第 6 章 特质波动率本质分析

6.1 机制分析

以上章节的研究表明,在有限理性和有限关注的作用下,个体投资者会更加关注引起其注意力的股票,并产生过度关注效应。在过度关注的作用下,短期会引起股价高股以及之后的股价反转,导致股票特质波动率和随后的收益率之间呈现负向关系。因此,这表明特质波动率反映了个体投资者对股票过度关注而产生的误定价作用。

当前阶段,对特质波动率的认知主要存在两种观点:信息驱动论和噪音驱动论。信息驱动论观点认为,特质波动率和特质信息存在正向关联,特质波动率是信息纳入股价的结果,是衡量公司特质信息含量的指标。该假说认为认为特质波动率是知情交易者将私有信息纳入股票价格的结果,特质波动率越高,表明私有信息纳入价格的信息含量越高。知情交易者利用股票特质信息进行交易,知情交易者越多,股票价格中特质信息含量越丰富,那么股票价格就会更加趋向基本价值。因此,信息驱动论观点认为,随着知情交易者交易的增加,股价特质信息含量提高,从而降低股票误定价程度。较高的特质波动率是知情者交易将上市公司特质信息纳入股票价格的一种结果。而噪音驱动论则是一种相反的观点,该观点认为特质波动率的增加是投资者进行噪声交易行为引起的,是对噪音交易程度的反映。Roll(1988)对美国股票日度和月度的资产定价模型股价同步性 R2进行估计,结果均显示其值较低,这表明特质波动率反映了噪音交易,而和具体的信息无关。Kelly(2014)以及 Devos 和 Hao(2015)的研究认为,特质波动率是对信息环境质量的反映,随着特质波动率的提高,市场信息环境会随之下降,阻碍知情者进行交易,从而提高噪音交易程度。随着噪音交易程度的提升,股票价格和公司内在价值之间的关联程度会随之减弱。正是由于噪音交易的不断加强,从而提升了股票价格偏离基本价值的程度,提升了股票误定价程度。因此,如果从噪音驱动观点的角度来看,噪音交易者越多,股票的误定价程度就会越大,较高的特质波动率反映的是噪音信息。

第 7 章 结论与启示

7.1 主要结论

(1)特质波动率之谜反映出定价体系存在不足之处,是市场运行效率低下的表现。

金融的核心是进行资产定价,即研究风险和收益之间的关系。传统理论信奉高风险会带来高回报率,市场运行有效。然而,本文的实证结论则是对传统理论的补充。本文检验了我国股票市场特质波动率和股票预期收益率之间的关系,并从不同方面进行了综合性的检验,研究结论表明,我国股票市场中存在着稳定的特质波动率之谜,即特质波动率对股票预期收益率之间有着显著的负向作用。

金融市场运行效率低下可能有多种因素导致,例如市场制度不完善、市场交易者非理性行为以及市场信息传输效率不高等因素。本文通过对融券卖空机制的研究表明,融券卖空机制的开启可以在一定程度上抑制特质波动率效应,或者说完善市场制度有利于降低特质波动率效应,提高资产定价机制。这也在一定程度上肯定了融券卖空机制以及逐步扩容对资本市场运行的积极意义。

因此,研究结论表明,我国股票市场存在特质波动率异象,这反映出我国股票市场依然是一个不成熟的资本市场,非常有必要对资本市场进行发展和改革。另外,个股的高特质风险并不一定会带来预期的高收益,在进行投资时可将股票的特质波动率考虑到决策当中。

(2)个体投资者关注是引起中国股票市场特质波动率之谜至关重要的因素之一。

本文的研究结果表明,交易者异质性以及博彩效应对我国股票市场的特质波动率之谜具有一定程度的解释能力,但解释能力有限,并未完全消除特质波动率对股票收益率的负向影响。交易者异质性可以包含交易策略的异质性、风险偏好的异质性以及理性程度的异质性等,而博彩效应则反映了投资者对“小概率获取较大收益的”股票的心理偏好。因此,这两个因素均涉及到了投资者心理因素。

参考文献(略)