本文是一篇金融博士论文,本文系统回顾了投资者失望厌恶心理定价研究的理论基础,包括投资者效用理论、失望厌恶理论、资产收益可预测性以及不对称风险偏好资产定价。在此基础上,结合中国资本市场投资者结构中散户占主体以及我国投资者非理性程度较高的现状,探究投资者失望厌恶心理对股票收益的影响。

第 1 章 绪论

1.1 选题背景

1.1.1 理论背景

(1)传统资产定价理论的发展及缺陷

最早的资产定价模型起源于美国资本市场,立足于预期效用理论。Markowitz(1952)[1]基于投资者效用最大化决策原则,提出均值—方差模型,奠定了现代投资组合理论的基础。而真正意义上的第一个资产定价模型是由 Sharpe(1963)[2]、Lintner(1965)[3]和 Mossin(1966)[4]借鉴 Markowitz 思想构建的资本资产定价模型(CAPM)。CAPM 的出现不仅大大简化了投资组合选择过程运算的复杂、推动了资产组合选择理论在现实世界中的应用,也促使证券投资理论从定性分析向定量分析转变、从规范性分析向实证性分析转变,其对整个金融理论的发展都产生了深远影响。Ross(1976)[5]提出套利定价模型(APT),认为资产均衡收益是各种因素综合作用的结果,从本质上来看,其是 CAPM 的拓展形式,由此开启了多因素资产定价模型探索的潮流。Fama & French(1992,1993)[6-7]构造了著名的三因子模型,以市场组合超额收益率(MKT)、市值投资组合收益率差(SMB)和账市比投资组合收益率差(HML)三个因子解释股票价格波动,该模型受到了学者们的青睐,在全球资本市场上被广泛应用。然而,Fama & French 也承认三因子模型仍然存在缺陷,其无法对资本市场上的某些金融异象做出合理解释,这也为后续的资产定价研究指明了方向。Carhart(1997)[8]首次将动量因素纳入资产定价考察范围,提出四因子模型,在阐明动量异象的同时大幅提高了对基金绩效的预测能力。Fama & French(2015)[9]沿用三因子模型的构造思路,通过增加投资因子(RMW)和盈利因子(CMA),补充完善提出五因子模型,进一步提升了模型对资产收益的解释力度。随后,在众多学者的不断探索和挖掘下,市场中的定价因子越来越多,有研究称其为“因子动物园”,这更是推动多因子资产定价模型成为金融领域研究的热点。此外,Fama(1970)[10]提出的有效市场假设(EMH)也是传统金融领域的核心理论之一,其为人们检验资本市场的有效性提供了分析框架,为证券投资理论的实践提供了有力依据。

1.2 研究意义

近些年来,有关投资者效用理论的研究已经取得了较大的成果,由此发展来的资产定价模型也愈加丰富。良好的资产定价模型对于市场参与主体和国民经济发展具有重要意义,其不仅能够帮助投资者更加精确地估计资产收益率的分布,从而更好地配置金融资产、保护自身利益;还可以检验整个资本市场的有效性,推进价格充分反映所有可得信息,实现一个健康运行国民经济体系追求的目标。也正因如此,不断构建差异化的资产定价模型以适应不同资本市场的特点一直是资产定价领域研究的焦点。随着人们对投资者心理因素的不断重视,使得基于投资者非预期效用理论构建的资产定价模型在适用性上体现出优势。

本文将注意力集中在投资者失望厌恶心理,以期通过理论模型和实证分析对投资者失望厌恶特征与资产定价效率的关系有更充分的认识。梳理我国失望厌恶相关文献发现,其概念主要应用于投资组合选择和期货套期保值中投资者行为的解释。例如,投资者失望厌恶心理对其投资决策具有重要影响,失望厌恶水平越高,投资者越不偏好风险投资,其获得的期望收益越少;厌恶失望的套期保值者行动更加保守,会选择更接近于最小方差套期保值的最优期货头寸等。而将投资者失望厌恶心理与资产收益结合的研究却较少,这不利于充分认识我国投资者的非理性状况。因此本文试图从我国市场运行机制和环境背景入手,在梳理失望厌恶理论的基础上探究包含失望厌恶的均衡资产价格形成机理,探寻其在我国股票市场上的适用性,这是一项兼具理论意义和现实意义的研究内容。

第 2 章 相关理论与研究现状

2.1 效用理论回顾

2.1.1 预期效用理论

现代金融学发展的两大基石是资本资产定价模型(CAPM)和有效市场假说(EMH),而这两大重要理论都是基于理性人假定前提推演得到。作为分析理性投资者在不确定性环境下决策的完美公理化体系,预期效用理论(EU)以简洁明了的形式和良好的拓展性一直在风险决策理论中占据主导。预期效用理论最早是由Von Neumann & Morgenstein(1944)[36]提出的,其要求参与者是理性的,同时其偏好满足完备性、连续性、传递性以及独立性公理,在这些公理假设下,利用效用函数的某些特殊单调变换性质建立不确定条件下理性人决策选择的研究框架。尽管满足条件的效用函数可能不是唯一的,但参与者决策的准则依旧是预期效用最大化。由于效用是参与者对不同收益偏好的量化,因此状态实际发生的概率将决定个体比较不同状态的投资评价。预期效用理论运用逻辑和数字工具使得参与者的效用具有线性和可分等特点,并指出人们参与一项博彩的总效用等于博彩各种结果发生的概率与其相对应效用相乘并加总,这为人们计算任何一项博彩的效用建立了统一标准,便于参与者更加清晰地采用预期效用最大化原则进行决策。随后,Savag(e1954)[37]在预期效用理论的基础上,提出的主观预期效用理论(SEU),将预期效用理论推广至博彩结果概率不确定的情景下,其依然遵循总效用为结果发生概率与结果对应效用乘积的原理,只是认为决策者偏好分布存在于主观世界,概率估计依赖于个体差异,而与客观世界无关。

2.2 失望厌恶理论发展

2.2.1 后悔理论

如果说预期效用理论中的决策偏好是建立在期望上,而非预期效用理论中具有代表性的前景理论的决策偏好是建立在前景上,那么后悔理论的决策偏好则是建立在行为上。后悔理论为分析决策者行为模式提供了新的理论依据,也为解释经济现象提供了新的视角。Bell(1982)[44]提出单因素效用函数无法充分解释决策者的非理性行为,需要弱化预期效用理论中的独立性公理。于是,其首次在投资者风险决策中考虑后悔心理因素,认为后悔心理来源于投资者将所处的现实状况与过去可能选择的状态进行比较所产生的结果,当投资者回顾自己的决策行为时发现,若当初选择其他备择对象现在会取得更好的结果,那么其就将形成后悔心理,后悔曾经所做的选择。而当投资者的实际决策结果高于原本可能的其他选择产生的经济后果时,其形成的则将是欣喜心理。因此,投资者的决策行为不仅与各种选择所能获得的结果有关,也会受投资者的后悔和欣喜心理影响,集中体现为投资者由于害怕后悔而想尽方法避免后悔的发生。后悔心理是比较过程和反事实思维的交叉结果,并且其也使得决策者更加关注当前的状况,从而刺激决策者在选择时采取措施避免类似后悔情绪的产生。从这个意义上讲,后悔心理有助于决策者建立良好的选择反馈机制。

在 Bell 的研究中,其将后悔和对立的欣喜两种心理因素结合,以多因素效用理论为起点,扩展了 V. N-M 效用函数,通过增加效用函数中备择对象取得结果的方式来刻画投资者偏好,并将后悔和欣喜心理定义为实际选择结果与备择对象产生结果的差值,若差值为正,则是欣喜心理;差值为负,则是后悔心理。Loomes &Sugden(1982)[45]的研究结果与 Bell(1982)[44]十分相似,其同样指出后悔心理会影响投资者的决策行为。研究表明,投资者在不确定性条件下的决策选择取决于期望均值和损失风险的大小。然而,Bell(1982)[44]、Loomes & Sugden(1982)[45]也只是对后悔心理如何影响投资者决策进行理论描述,更多关注的是加入后悔因素的投资者行为对预期效用理论失败的解释,并未做进一步的实验性分析。

第 3 章 失望厌恶资产定价理论模型研究........................30

3.1 基准模型设定..................................30

3.2 失望厌恶随机折现因子求解...................................33

3.3 失望厌恶资产定价模型推导.......................36

第 4 章 失望厌恶与股票收益实证研究...........................51

4.1 研究设计..........................................51

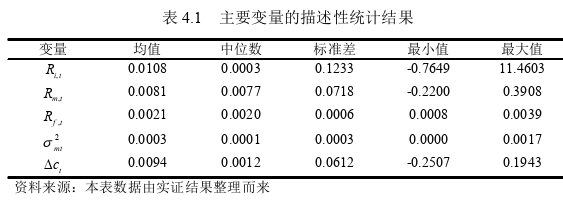

4.1.1 样本选择与数据来源.....................................51

4.1.2 变量定义............................52

第 5 章 失望厌恶资产定价模型适用性研究....................83

5.1 失望厌恶模型与其他模型比较.............................83

5.1.1 失望厌恶模型与经典模型比较...............................83

5.1.2 失望厌恶模型与不对称风险偏好模型比较............................87

第 6 章 不同市场环境的失望厌恶资产定价模型研究

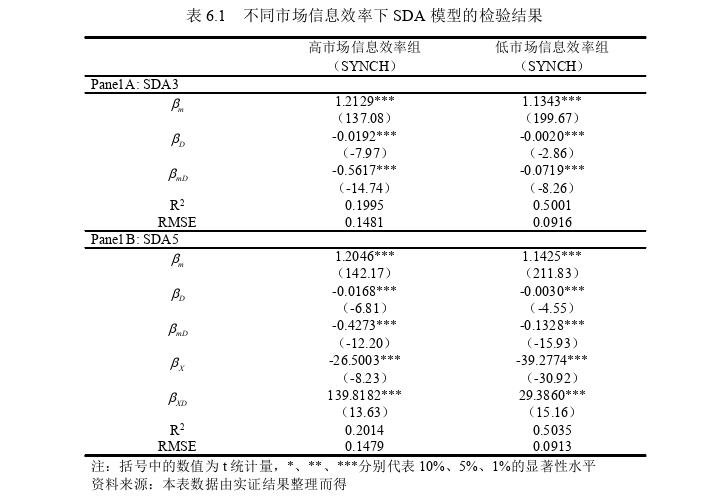

6.1 不同市场信息效率下失望厌恶定价效应分析

资本市场的核心功能是利用股票价格的信号机制实现资源优化配置,股价的公司基本面信息反映能力是刻画资本市场信息效率的重要标志。与成熟资本市场相比,新兴资本市场的股票价格由于包含更大的“噪音”,而不能很好地反映公司特质信息,也难以充分发挥对资源配置的引导作用,即在信息效率较低的市场中,资产价值相关信息容易被噪音所掩盖。

那么,市场信息效率是如何影响失望厌恶资产定价模型定价效果的呢?我们知道,股票价格是资本市场的一个重要维度,但股票价格更多时候只是表象,资本市场的本质应该是价格背后的信息。从这个角度上讲,市场信息效率将直接影响资本市场的定价效率。市场信息效率较低时,投资者在缺乏信息的引导下会做出非理性的决策选择,进而导致股票价格发生扭曲,市场资源配置效率下降(Gulet al.,2010)[169]。此外,不同市场信息效率下投资者的非理性程度也有所不同(Denget al.,2018)[170]。特别是在我国,根据上海证券交易所统计年鉴数据显示,2019年我国散户投资者累计开户数在总开户数中的占比超过了 99%,A 股散户投资者持有的自由流通市值占比超过了 40%,这一数字明显高于成熟资本市场,如美国为 4.14%,日本为 4.59%。在此背景下,考虑到不同市场信息效率下股票价格传递的信号强度不同,故我们考察市场信息效率对投资者失望厌恶心理与股票收益的非对称影响。具体的,本文探究基于股票市场的失望厌恶资产定价模型是否在不同市场信息效率下存在效率差异?为此,本节展开以下研究。

第 7 章 结论与展望

7.1 研究结论

第一,本文借鉴以往研究,按照标准的资产定价模型推导流程,从基准情景设定、随机折现因子求解以及资产定价模型推导三方面逐步构建了两类失望厌恶资产定价模型,其分别是基于消费市场的失望厌恶资产定价模型和基于股票市场的失望厌恶资产定价模型。顾名思义,两类失望厌恶资产定价模型的核心区别在于一个利用消费市场数据计算随机折现因子,另一个利用股票市场数据计算随机折现因子。这也导致两类模型具有几点重要的差异:①基于股票市场的失望厌恶资产定价模型的投资者失望阈值是不变的,而基于消费市场的失望厌恶资产定价模型的投资者失望阈值是随时间变化的;②基于股票市场的失望厌恶资产定价模型的投资者失望事件是外生给定的,而基于消费市场的失望厌恶资产定价模型的投资者失望事件是由投资者偏好内生决定的;③基于股票市场的失望厌恶资产定价模型使用股票市场收益作为投资者财富增长率的代理变量,而基于消费市场的失望厌恶资产定价模型使用对数价格红利比率求解投资者的财富增长率;④基于股票市场的失望厌恶资产定价模型利用横截面回归观察各定价因子的风险溢价是否显著和对资产预期收益的解释程度,而基于消费市场的失望厌恶资产定价模型结合欧拉方程检验模型对资产预期收益的解释力度。此外,使用基于消费市场的失望厌恶资产定价模型会存在延续了消费为基础定价逻辑、加深了投资者失望事件认识、强化了投资者偏好与风险价格联系的优点。然而,也会存在投资者消费数据核算存在误差、投资者消费行为具有延迟效应的缺点。使用基于股票市场的失望厌恶资产定价模型会存在简化了模型推导难度、降低了经济环境假设影响、增加了模型横向比较能力的优点。然而,也会存在市场收益指标测度存在误差、投资者失望事件描述不直观的缺点。基于此,本文将结合实证研究对两类失望厌恶资产定价模型在我国资本市场上的实际应用效果进行检验。

参考文献(略)