本文是一篇金融博士论文代写,本文分别探索了私募基金和公募基金实地调研的信息价值,发现调研成本与信息处理能力的差异导致不同的基金有着不同的调研频率,而不同调研频率的基金有着差异化的业绩表现,调研越多的基金业绩表现越好,且调研业绩效应会受到信息环境与信息质量的影响,说明实地调研可以为基金带来信息优势;

1 绪论

1.1 选题背景与研究意义

1.1.1 选题背景

传统的金融研究视角往往假设市场是信息完全的、无摩擦的,即信息可以快速地反应到市场价格中去,因而并不会存在套利的机会。但大量实证研究发现金融市场中的信息传递会受到各种因素的干扰,进而以不同的速率融入到价格中,因此实际市场中存在着大量信息不对称(Asymmetric Information)的现象。在信息不对称的情况下,信息优势者将与信息劣势者不断进行利益失衡的市场交易,进而产生逆向选择(Adverse Selection)和道德风险(Moral Hazard)等问题。许多学者试图从不同方面对市场中的信息不对称现象进行深入研究,Amdati(1985),Wang(1991)以及 Easley & O’ Hara(2004)等用理论模型探讨了信息不对称的定价问题,Bagehot(1971),Stoll(1978)以及 Easley 等(1996)则探究了信息不对称的衡量方法。但是,要对信息不对称进行准确地定价与衡量是十分困难的,因为信息往往受到市场中其他多种因素的影响,这会使得许多研究的假设与衡量的指标失效。

本文试图从一个特殊的视角出发研究信息不对称问题,观察非对称信息下投资者获取信息优势和超额收益的途径。上市公司的实地调研,作为公司内部管理层与外部投资者相互沟通的渠道,往往会涉及到大量信息的交换与传递,因此可以利用这一特殊的投资者活动来研究信息不对称的产生机制与具体影响。然而,美国与欧洲市场中的上市公司并不会对投资者调研的数据进行保存留档,许多公司甚至会尽量防止这类信息的流出与传播(Cheng et al.,2016)。相比于欧美市场在这方面的信息非公开,中国市场拥有大量实地调研的数据可供研究。深圳证券交易所从 2012 年开始要求上市公司对接待机构投资者调研等特定对象的有关情况及时向市场公开披露,因此研究者可以获取到大量包括基金公司在内的投资者进行公司调研的数据。

1.2 研究思路与研究方法

1.2.1 研究思路

基金业绩的归因是基金业绩评级体系中的一个核心问题。Fama(1972)认为基金业绩可以分解为选择收益与风险收益,选择收益又可以分解为净的证券选择收益与牺牲一定风险分散水平而产生的超额收益,风险收益则包括投资人的风险收益与基金经理的风险收益。Brinson,Randolph & Beebower(1995)认为基金投资组合的超额收益来源于四个部分:资产配置收益、个股选择收益、交互收益与基准收益。更多的学者则将关注点放在基金业绩的影响因素上,试图从不同的角度来解释基金的业绩表现。已有研究分别从信息因素、结构因素(规模费率等)、基金经理的因素(性别学历等)以及其他因素(持仓风格、基金治理等)等方面出发研究基金业绩的归因,其中信息优势(因素)被认为是基金超额收益的重要来源。

现有文献在研究基金信息优势和超额收益如何产生时,一般分为自身能力产生与外界关系获取两大方面。一些文献认为基金的信息优势来源于基金本身对市场信息的挖掘能力、分析能力和选择能力,基金自身更强的信息处理能力和技术性的交易策略是其收益超过基准的原因(Baker et al., 2010;Kacperczyk,Nieuwerburgh & Veldkmap,2014)。另一些文献认为基金的信息优势主要源于和上市公司之间的特殊关系,即基金通过商业关系或者社会网络与上市公司建立起特殊联系,进而获取有利信息,以此实现超额收益。本文寻找到了一个基金进行信息搜寻的特殊活动——实地调研,其同时结合了自身能力产生与外界关系获取两方面的信息优势产生特点。对于自身能力产生,基金对上市公司的实地调研代表着基金信息搜集的能力,即基金通过本身的选股策略和分析手段选择到值得进行信息搜寻的公司进行调研,并通过调研提升自己的“信息”实力;对于外界关系获取,上市公司的实地调研,是一种重要的投资者关系管理活动,基金可以通过参与调研和上市公司管理层之间建立起特殊的社会关系,进而提升其在走访与会面中获取私有信息的可能性,抑或是更好地通过特殊关系确认已有信息或分析结果,形成对其他投资者的信息优势和交易优势,以实现更高的业绩回报。因此,本文将实地调研作为基金获取信息优势的途径,分别从私募和公募两类基金实体出发,研究基金公司在实地调研过程中的信息挖掘、信息确认以及信息“利用”对业绩回报的增益效果。

2 文献综述

2.1 概念界定

2.1.1 基金信息搜寻行为-实地调研

本文的主要研究对象为基金公司对上市公司进行实地调研的行为活动。实地调研,是指投资者前往上市公司所在地进行交流访问的行为,在调研中,投资者可以实地考察被调研公司实际的生产情况(宋玉等,2017),了解公司运营的真实情况(Cheng et al.,2016),并与被调研公司的管理层或者内部知情人(Insider)进行面对面的交流与沟通(Bowen et al.,2018)。自 2012 年起,深圳证券交易所为进一步加强上市公司透明度,在投资者关系管理及其信息披露方面提出了更为严格的监管规则,即要求在深交所上市的公司将接待机构投资者调研、接受媒体采访、路演活动等向特定对象所举办的投资者关系活动情况及时(两个交易日内)对外披露。基于此,公众可以通过相关网站获取投资者调研活动的各种具体信息,包括调研发生的时间地点、参与投资者的类型、参与投资者的人数以及调研双方的交流内容(详细问答情况)等。本文基于上市公司调研活动的对外披露信息,通过甄别参与调研的投资者类型,选取有私募基金和公募基金参与的实地调研作为主要的研究对象。

另外,许多文献都认为基金公司存在着相对的信息优势(Gibson et al., 2004;Kacperczyk et al.,2014;Gao & Huang,2016),但学术界对基金获取其信息优势的渠道研究一直受到限制,因为基金许多的行为活动无法被很好地观测。而上市公司的实地调研,在中国强制信息披露的监管制度下,是一种可观测的投资者信息获取活动,并且在这种活动中,基金公司是活跃且重要的参与者。基金公司一方面可以通过对上市公司的实地走访,“确认”已有的公司信息与研究观点,挖掘更多未知的相关信息;另一方面可以在与内部知情人的沟通交流中获取潜在的“私有信息”,形成对其他投资者的信息“占优”。因此,本文将实地调研作为基金公司进行信息搜寻的重要行为,与基金业绩联系起来进行研究,以检验基金获取信息优势的“新”途径。

2.2 理论基础

2.2.1 信息不对称理论

信息不对称理论的核心思想是,在不完全信息的市场中存在着信息掌握充分的信息优势者和信息掌握不充分的信息劣势者,并且信息优势者会利用其占优的信息与信息劣势者进行交易以牟取自身利益的最大化,致使信息劣势者遭受利益的损失。许多学者从逆向选择、道德风险与委托代理问题出发对各个金融领域中的信息不对称现象进行了研究。比如,Amdati(1985)、Wang(1991)以及 Easley(2004)等学者从宏观层面分析信息不对称对资本成本的影响,他们的模型都发现信息劣势者为应对资本市场信息不对称所产生的逆向选择问题会要求更高的风险溢价与回报。Igawa & Kanatas(1990)、Booth(1992)、Angbazo(1998)等则研究了信贷市场中信息不对称所带来的影响,他们都认为信贷中的抵押物会产生道德风险,并有着更高的风险溢价。不少学者针对企业内部的非对称信息和“所有权与经营权分离”,通过对事前逆向选择和事后道德风险的研究来分析委托代理问题(Jensen & Meckling,1976;Radner,1981;Fama, 1980)。

与本文最相关的是基于信息不对称的资产定价理论。Grossman & Stiglitz(1980)构造了两期的离散时间模型来反应信息不对称情况下的资产定价情况,其认为均衡的市场价格可以反应部分的私有信息,因此知情的投资者可以在均衡条件下获得更高的回报。Diamond(1985)的信息均衡模型表明,信息披露会降低信息不对称的程度,进而使得投资者对所持有资产要求的风险溢价降低,因此信息披露会降低投资者获取私有信息的动机。这说明,信息不对称的程度越高,投资者获得的风险溢价更高,其也更有可能为收集私有信息而有所行动。Easley & O’Hara(2004)则通过多元的资产定价模型证明,投资者可以在信息不对称的条件下获得更高的预期收益,这主要是因为市场中的信息劣势者要求更高的预期收益以应对知情交易者对其的信息“占优”。

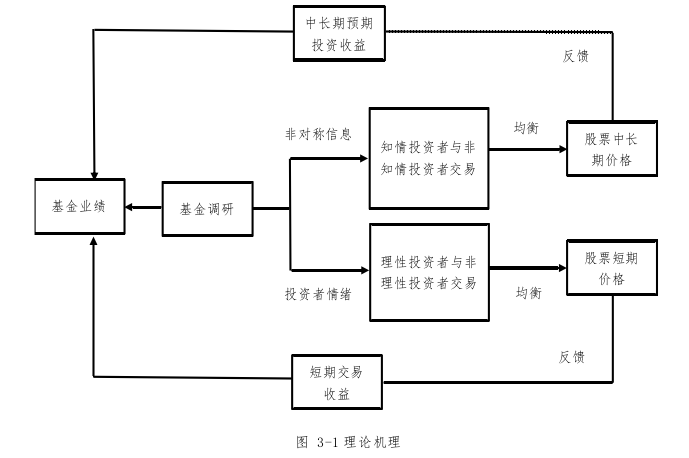

3 理论机理、模型构建与研究假设 .............................. 31

3.1 机理分析 ..................................... 31

3.2 理论模型 ..................................... 33

4 私募基金实地调研与基金业绩 ................................ 51

4.1 引言 ....................................... 51

4.2 研究设计 ..................................... 55

5 公募基金实地调研与基金业绩 ................................ 89

5.1 引言 ............................... 89

5.2 研究设计 ................... 91

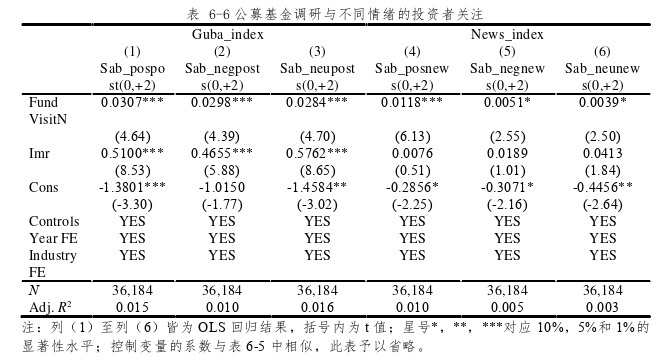

6 基金调研、投资者关注与股价表现

6.1 引言

投资者关注是金融领域研究的新方向。许多文献结合金融学与心理学,研究了金融投资者在面对不同冲击时对市场中投资标的或潜在投资标的做出的反应和关注。基于有限关注的假设,投资者对于信息的处理能力是有限的,其无法充分认知和理解市场中广而杂的信息,因此往往只能在能力范围内选择性地获取和理解信息。在这种情况下,爆发性或者非常规的信息会特别地被投资者所关注(Fiske & Taylor,1991),因为其更特别且更容易被获取。许多文献都从非常规信息的角度出发,研究投资者对极端市场收益率、盈余公告异常或特殊社会事件(Hou,Xiong & Peng,2007;Frazzini & Lamont,2006;Mayer,2020)的关注度变化。

然而,至今还没有文献将机构投资者的行为与投资者关注度结合起来进行研究。众多的研究都已证明,机构投资者相对于个人投资者而言具有相对的信息优势,其在信息获取和交易策略方面都要显著地领先于个人投资者(Cohen,Frazzini & Malloy,2008;Duan,Hotchkiss & Jiao,2018;Hwang,2019)。那么,当各方面具有优势的机构投资者与上市公司之间沟通交流的活动,作为一种非常规的信息被披露给公众时,其他投资者对相关公司的关注度是否会发生显著的变化?本章基于此问题,将公募基金的信息搜寻行为——实地调研,与投资者关注度联系起来,观察投资者对基金访问上市公司这一特殊事件的关注反应。

7 结论与展望

7.1 主要结论

本文基于实地调研的特定视角,研究了基金公司进行信息搜寻和获取信息优势的特别渠道,从中长期和短期两个时间维度解析了实地调研为基金带来的价值效应。在中长期的时间维度,本文分别探索了私募基金和公募基金实地调研的信息价值,发现调研成本与信息处理能力的差异导致不同的基金有着不同的调研频率,而不同调研频率的基金有着差异化的业绩表现,调研越多的基金业绩表现越好,且调研业绩效应会受到信息环境与信息质量的影响,说明实地调研可以为基金带来信息优势;在短期的时间维度,本文重点分析了基金调研所引发的市场反应,发现投资者对实地调研活动的关注会受到调研参与者的影响,其中基金公司在调研中的参与会引发投资者的异常关注,并带来股票价格的异常反应,因此存在着基金利用自身的信息优势和短期的市场效应交易获利的可能。另外,基金短期引发的投资者关注还会作用于被调研的公司,对上市公司的长期资本结构调整产生影响。

本文的研究发现为“非对称信息影响投资者收益”、“投资者情绪影响股价表现”的理论模型提供了新的实证证据,也验证了基金信息搜寻行为影响市场信息环境与情绪环境的理论分析。全文的主要结论如下:

首先,本文通过手工整理的私募基金实地调研数据,分别从基金层面和公司层面出发研究了私募基金进行信息搜寻的行为决策, 并重点观察了基金信息搜寻行为所带来的信息增益和业绩增益效应。在私募基金调研的行为决策方面,本文发现:第一,IT行业与制造业的公司,非国有的公司,存续时间更短、资产回报率以及研发支出更高的公司,分析师研报更多、机构持股比率更高的公司以及总部所在地有更多其他上市企业的公司,更可能被私募基金调研;第二,拥有更低管理费率和更高激励费的私募基金,基金经理人数越多但基金家族规模越小的私募基金,更有可能参与实地调研。女性基金经理和学历更高的私募基金经理,对上市公司进行调研走访的可能性也更大;第三,调研次数越多的私募基金,可以获得更高的超额收益,以此证明了调研为私募基金带来的业绩增强效应;第四,私募基金调研的收益增益效应在被调研公司表达正面情绪时更强,说明情绪因素在实地调研的信息传递中发挥着重要的作用;

参考文献(略)