本文是一篇金融论文,本文运用了 bootstrap 自助抽样法以优化回归结果。从结果来看,本文所构建的易得性偏差指标短期内不具有预测性,但是在长期内具有一定的预测能力。易得性偏差指标与六月期的市场超额收益率呈现负相关性,即当期的易得性偏差指标越大,六月后的市场超额收益率就会越低。将样本换为 A 股样本并进行稳健性检验后,得到了与沪深 300 样本下相似的结果,说明研究的结果是稳健的。

第一章 绪论

1.1 研究背景

行为金融学,即将心理学、行为科学与金融学相结合的一门学科,随着各学科的交叉发展,行为金融学成为当今备受关注的热门边缘交叉学科。它通过研究投资者投资行为的心理活动,建立出金融市场与投资者之间的能够被分析的模型,以应用于金融市场上大部分投资者的行为决策。由于传统金融学当中存在的投资者完全理性的假设,与现实情况中大多数投资者都是非完全理性的实际情况不同,而这种非完全理性的投资者对市场的影响也是可以见得的,因而,行为金融学当中,将投资者定性为准理性人或者有限理性人,并研究投资者在风险决策中所包含的系统性偏差所可能造成的影响及后果,这对传统金融学的创新发展具有重大意义。

行为金融学的创始人提出,人们在对事物进行探索、认知的过程当中,通常通过两种方式:1、算法:即精确的解决问题的步骤,这种方式是当问题有准确的解决方法时所使用的,因此此时只要根据步骤进行就一定能解决问题;2、启发式:即当人们并没有总结出一套切实可行的方法或步骤时,人们通常会凭借自身的经验或者所有的信息来制定下一步的行经路线,启发式是一种笼统的规律,通常也被称为经验法则或者拇指法则。

由于启发式的特殊性,在不同情况下会在人们认知事物的过程当中对人类造成影响并最终产生一定的认知偏差,这类的偏差可以通过不同的特性分为以下几种:1、代表性偏差:即人们会以现在或者将来的模式与过去发生的模式进行比对,并找出他们之间的相似点,以求用过去的方法应对现在或者未来的问题;2、易得性偏差:即由于例子的可获得性的差异或者搜索效率的不同而产生的偏差;3、锚定与调整:人们在判断时,通常将一个最容易获得的信息作为估计的初始值或基准值,并通过结合其他信息后上下调整得出最终的判断值,而这最终的判断值有可能因为过程当中的调整不当等原因产生一定的偏差。

1.2 研究目的及意义

1.2.1 研究目的

传统的金融学当中提出的理性人假设在很多情况下已经不足以支撑和解释许多意外情况的产生,而行为金融学中的准理性人、有限理性人假设则更适合实际情况下的研究。行为金融学作为备受关注并更加贴近现实情况的热门学科,其下的一个分支——易得性偏差作为在日常生活中经常能影响人们决策的一个因子,具有很高的分析和研究的科学价值,本文此次的研究将在分析中国的股票市场当中是否存在易得性偏差之后,着手于将易得性偏差量化、可视化,并将量化后的易得性偏差指标用于对于未来股市价格的预测,通过对其进行样本内外的预测检验、稳健性检验等得到易得性偏差指标对于股市超额收益的预测能力。

1.2.2 研究意义

(1)理论意义

行为金融学作为备受关注的热门学科,其分支可用性启发式衍生出的易得性偏差虽然在很多研究中常常被提及,却极少被作为关注的重点,过往的研究中通常定性来分析易得性偏差带来的后果,而没有将其转化为定量可测量的指标,本文此次的研究当中将着重于将易得性偏差量化、可视化,并将其用于对于未来股市价格的预测当中去,通过对其进行样本内外的预测检验、稳健性检验等得到易得性偏差指标对于股市超额收益的预测能力。增加了行为金融学相关问题的研究成果。

(2)现实意义

从微观角度来看,若易得性偏差指标对于未来的股票市场收益率有相应的预测能力,那么,易得性偏差指标即有利于投资者对中国未来股市的价格波动趋势做出判断,这一指标亦可应用到投资者在未来的对资产分配的决策当中去,从而优化投资组合,进行合理的风险规避;另一方面,由于易得性偏差是由启发式衍生而得来的,在日常生活中具有普遍性的特点,本文的研究虽然仅关注于易得性偏差对股票投资所产生的影响的一个方向,但是在未来,还可以拓展到更多金融相关的研究当中去,并为未来的研究提供借鉴和参考。

第二章 易得性偏差的度量及指标构建

2.1 易得性偏差在股票价格当中的体现

易得性偏差指当人们面临某一决策时,所考虑的信息,通常是自己熟悉的信息,与之相应的,人们会在判断的过程中减轻其不熟悉的信息对结果造成的影响的权重,并最终使判断的结果产生偏差。易得性偏差作为启发式偏差下的一个分支,常常作用于人们做出决策的时刻,那么,在买卖股票的过程中其是否也起到了相应的作用呢?本文使用了自 2005 年 5 月至 2019 年 3 月的沪深 300 的成分股的交易数据作为样本,探究易得性偏差对股票价格波动的影响。

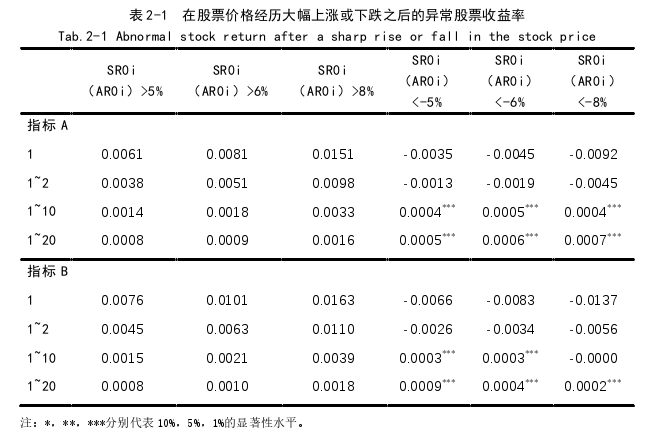

由 Barber 和 Odean(2008)的研究中可知,当某日的股票价格波动超过一定的幅度时,就会引起人们的额外关注,这种关注是否会带来“易得性偏差”?可以通过以下几个指标的构建来判断:

指标 A:日原始股票收益率的绝对值超过 8%的部分(即|SR0i|>8%),其中,SR0i代表事件 i(股票价格大幅变动)对应的事件日(Day0)的股票回报率, 10%的门槛值通常在以前的文献中使用,由 Shleifer(2000)的研究结果得出 10%的门槛已经足够高,高到可以筛选出大多数不反映基本面(或市场认知)或投资者情绪实质性变化的价格波动,但由于中国股票市场存在着 10%的上下波动限制,因而本文使用 8%的阈值以更加贴合国内的实际情况,此外,本文也以 5%、6%作为阈值以扩大样本容量。

2.2 指标构建

通过 2.1 节的研究结论,股票价格在经历负向的大额价格波动之后的 10 到 20 天内,会有明显的价格反转,而这种价格反转在指数收益率亦为负值时最为显著。以此,为了构建易得性偏差指标以研究其对未来指数超额收益率的相关性,本文将构建两类可以反映出易得性偏差对投资者造成的影响的指标:

1、比例指标:

由 2.1 节中的研究结果得知,大幅度的价格下跌(伴随着指数收益率的下跌)会给人们带来更为深刻的印象,从而影响投资者未来一段时间内的投资倾向,可见若当月的大幅度下跌的样本在总样本中占比越大,对于投资者的影响也就越大,由此,本文将以以下的方式构建比例指标:

比例指标1=当月内大幅价格下跌次数/当月总交易日

比例指标2=当月内大幅价格下跌与指数收益率下降同时存在次数/当月总交易日

最后,由于前文的研究已经验证得出在不同的阈值下,均有易得性偏差的存在,因而,本文将分阈值(5%、6%、7%、8%)构建指标并观察各类指标在各个不同阈值下对于市场超额收益率的预测能力。另外,由前文研究结果可以得出一个结论:经历了大幅度负向价格波动的股票在未来的 10~20 天内,均有明显的价格反转倾向,因此,本文也将n 取各个不同的天数(10 天、15 天、20 天)以构建指标并观察其预测能力。分别以hs300_05、hs300_06、hs300_07、hs300_08 表示以 5%、6%、7%、8%为阈值从沪深 300 股票样本下获得的比例类易得性偏差指标,以 hs300_mr_05、hs300_ mr_06、hs300_ mr_07、hs300_ mr_08 表示在相同样本下加上指数收益率小于零这一要求的比例类易得性偏差指标,以 hs300_10_06 等表示以不同时间、阈值所划分的价格反转类易得性偏差指标。最终得到了共 17 个长度为 170 的易得性偏差月度数据。

第三章 易得性偏差指标对市场超额收益率的预测能力检验 ..................... 15

3.1 长记忆性及残差相关性分析 ........................ 15

3.2 蒙特卡罗模拟 .................... 18

第四章 分市值的易得性偏差指标对市场超额收益率的预测能力检验 ............. 29

4.1 按市值拆分的易得性偏差指标的描述性统计 ............................... 29

4.2 分市值的易得性偏差指标对市场超额收益率的预测能力的样本内检验 ......... 34

第五章 稳健性检验 ....................... 43

5.1 以 A 股为样本的易得性偏差指标描述性统计 ............................... 43

5.2 以 A 股为样本的样本内检验 .......................... 45

第五章 稳健性检验

5.1 以 A 股为样本的易得性偏差指标描述性统计

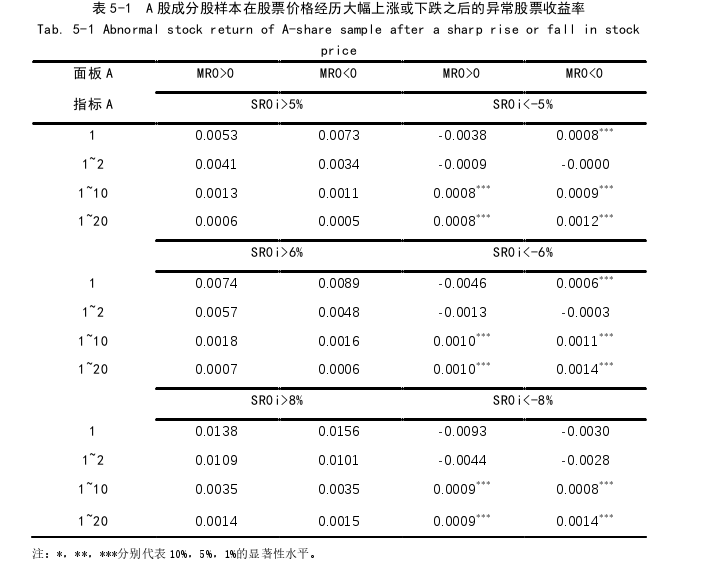

本节将以 A 股的所有成分股的交易数据作为样本,做稳健性检验。从表 5-1 的结果来看,与沪深 300 样本下的结果相似,当 MR0<0 且 SR0i<-5%(-6%、-8%)时,10 到 20天内的价格反转是显著的。

由表 5-1 的结果,我们亦可以以 A 股的数据作为易得性偏差指标的来源。在构建了A 股样本下的易得性偏差指标之后,以公式(3-1)、(3-7)分别对短期、长期的超额收益率进行回归,表格 5-2 中的 A_08、A_mr_08、A_20_08 分别代表 A 股样本下的以 8%为阈值的比例指标、以 8%为阈值并且指数收益率小于 0 的比例类指标、以 8%为阈值且以 20 为天数的价格反转类指标。

第六章 结论与总结

从研究结果来看,首先,在中国 A 股市场中的沪深 300 股票数据样本下,是有易得性偏差的存在的,在投资者经历了一次大幅度的股票价格下跌事件之后,对其留下的印象会比对幅度较小的下跌幅度时留下的印象更为深刻。更为深刻的印象给投资者的下一步投资决策带来影响并最终产生了易得性偏差,易得性偏差的结果体现在:出现过价格大幅下跌的股票的价格在未来的一段时间内通常会有幅度更大的正向波动。这种逆向价格波动在股价和指数收益率皆为负值时表现的更为明显。另外,对于不同市值的公司来说,易得性偏差的体现各有不同,对于市值高的公司,易得性偏差的作用较小,而对于市值低的公司,易得性偏差对其股价的影响则会更大。

针对易得性偏差的特质,本文构建得出易得性偏差的相关指标并将其用于对未来的市场超额收益率的预测,由于易得性偏差指标和市场超额收益率的时间序列均具有长记忆性和残差相关性,本文运用了 bootstrap 自助抽样法以优化回归结果。从结果来看,本文所构建的易得性偏差指标短期内不具有预测性,但是在长期内具有一定的预测能力。易得性偏差指标与六月期的市场超额收益率呈现负相关性,即当期的易得性偏差指标越大,六月后的市场超额收益率就会越低。将样本换为 A 股样本并进行稳健性检验后,得到了与沪深 300 样本下相似的结果,说明研究的结果是稳健的。

另外,根据市值大小将易得性偏差指标划分为高、中、低市值指标并与市场超额收益率回归之后,可以发现市值越低的公司的股票,价格波动越容易受到易得性偏差的影响,可见,相对于市值高的公司,投资者对低市值的公司的股票投资更少的基于对其公司的基本面、基本信息的分析,更容易受到心理因素的影响,从而更容易通过易得性偏差指标对其未来的股票价格波动进行预测。

参考文献(略)