本文是一篇金融论文,本文选取 2019 年 1 月 1 日至 2019 年12 月 31 日在我国主板、中小板和创业板上市的 120 只股票作为研究对象。2014年 6 月之后,A 股上市的新股首日有涨跌幅限制,再加上原本涨跌停制度,刚上市的新股大多都会出现连续“一字板”涨停,文章使用新股上市后连续“一字板”涨停的最高股价去计算发行后累计涨幅,代表 IPO 抑价率。

第一章 绪论

1.1 研究背景及意义

1.1.1 研究背景

IPO 为企业首次公开募股,具体是指在资本市场中,拟上市公司在通过有关部门审核批准后,可以通过证券交易所向不特定的投资者(机构或者个人均可),第一次出售公司部分股份的行为,以达到融资生产的目的。IPO 抑价现象(IPO Underpricing)是指新股在一级市场的发行价格要明显低于在二级市场初期的交易价格,并且大多数时候新股的发行价格远低于二级市场初期的交易价格。IPO抑价现象的存在使得投资者有了在短期内获得低风险和高收益的投资机会。

对 IPO 抑价现象的研究已经进行了长达五十年,对 IPO 抑价现象的研究起源于美国。在 1973 年,Logue 首先发现了美国股票市场中存在 IPO 抑价现象。在此之后,IPO 抑价现象被证实存在于每个国家。我国股票市场起步于上世纪九十年代,对于 IPO 抑价现象的研究起步也比较晚。朱红军(2010)对 1994 年至2008 年在 A 股上市的股票进行研究,发现 A 股 IPO 抑价现象较为明显,在样本期间内,2007 年的抑价现象最为严重,2007 年的抑价率高达 191%,样本期间内IPO 抑价率最低为 45%。

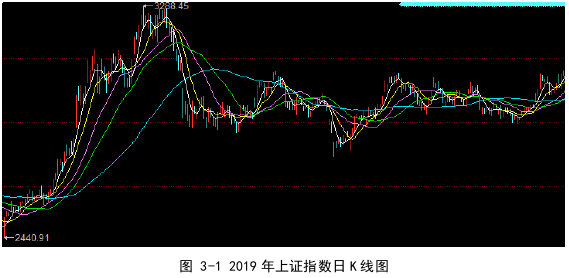

在 2014 年 6 月之后,新股上市首日的申报价格被限制在发行价的 64%~144%之间,发行市盈率也基本不超过 23 倍,在核准制这一发行制度下,新股的供应数量被严格控制。在这一系列因素的影响下,新股在上市初期会受到更多炒作。从 2016 年 6 月至 2018 年 12 月上市的股票首日平均换手率不到千分之二,新股上市后“一字板”少则几个,多则超过 20 个,在 2015 年牛市期间,暴风集团以7.14 元发行上市,连续 29 天涨停,涨幅达到 20 多倍。

有关上市公司的信息的传播和投资者对特定公司或股票的关注一般都会影响投资者的投资行为和股价走势,关于这方面的研究已经成为行为金融学的重要分支。投资者关注度已经发展成了专门术语,而且有特定的分析框架,并逐渐成为 IPO 抑价现象的研究热点。

1.2 研究方法及研究框架

1.2.1 研究方法

本文研究参考了以往学者对于股票论坛信息、投资者关注度和 IPO 抑价相关研究的文献,决定采用文献研究法、理论分析法与实证分析法三种方法结合的方式开展本文的研究。

(1)文献研究法。本文总结了国内外有关新股抑价现象的研究理论及影响新股抑价的因素,分析了不同研究者对新股抑价的研究重点和研究成果,总结了在投资者关注度这一领域的一些研究成果,介绍了网络论坛信息的相关研究结论。最终取长补短结合我国实际情况,提出了合适的变量和研究方法,并分析其对 IPO 抑价率的影响,最后引入行为金融学理论对结果进行解释。

(2)理论分析法。理论分析是以实际现象为基础,在实际情况基础上,结合不同学派的理论依据进行合理的分析假设。本文从信息不对称和行为金融学两个方向的多个角度分析 IPO 抑价现象可能的原因。并根据行为金融学等理论证明帖子浏览量等变量和 IPO 抑价率有一定的关系,并还原各个变量的作用机制,为本文的研究奠定了逻辑基础,并用相关理论对实证结果加以分析。

(3)实证分析法。实证分析实在理论分析的基础上,根据数据进一步进行验证。在实证分析中,首先根据相关理论和实际情况选定变量、选取数据,根据变量间的关系设计多元线性回归模型,随后对数据进行描述性统计分析,进行变量间相关性分析,用多元线性回归模型进行实证研究,并对模型进行逐步回归优化,最后对模型进行异方差检验和稳健性检验,最后我们根据实证结论进行分析与解释,并得出分析结论,提出相关建议。

第二章 文献综述

2.1 IPO 抑价研究现状

Hatfield and Reilly(1969)是最早关注到 IPO 抑价现象的学者,将 IPO 抑价现象问题带入公众视野中。而 Roger G Ibbotson(1975)进一步的进行了关于新股价格的研究,《新发行公众股的价格表现》一文清晰地介绍了新股上市后的价格异象。在此后的数十年间,有越来越多的学者对此现象进行研究。通过对各个国家的股票市场进行深入研究后发现,IPO 抑价现象在各个国家是普遍存在的。把不同国家的分析结果进行对比发现,资本市场发展相对不成熟的国家的 IPO 抑价现象更为严重。虽然经过了多年的研究,但是 IPO 抑价现象始终是个未解之谜,很难用某个理论对这一现象进行充分解释,某些理论的解释只能在某些特定条件下才能够成立。在众多学者进行大量的研究分析后,学界逐渐达成共识:IPO 抑价现象的出现并非由某一个或某几个因素造成,有更深层次的作用机制。所以,应该从更多的角度选取更多的因素进行分析,只有逐步深入进行研究,不断探索,才能越来越接近 IPO 抑价现象的谜底。目前主要从行为金融学和信息不对称理论两个方面对 IPO 抑价现象进行研究。

2.1.1 基于信息不对称的理论研究

在 IPO 过程中,股票发行人和承销商主要参与股票发行的准备过程,承销商和投资者主要参与到股票配售及购买过程。因为各个主体在 IPO 过程中的主要工作和目的不同,所以股票发行人、承销商和投资者之间会存在不同程度的信息不对称,许多研究者从信息不对称角度出发,分别从“赢者诅咒”假说、信号传递理论、委托代理理论等方面对 IPO 抑价现象进行了细化分析。

(1)“赢者诅咒”假说

Rock 在 1986 年创造性的提出了“赢者诅咒”假说,在分析中做出如下假设:把投资者分为知情投资者和噪声投资者两类,其中知情投资者能够在理性分析后进行投资,而噪声投资者对上市公司的情况了解较少,具有信息不对称性,并不能够进行理性投资。通过对这两类投资者的对比研究发现,新股的发行定价低(抑价发行)会吸引更多处于信息不对称的噪声投资者参与买卖其股票。由 Rock 的分析为基础,进一步进行实证研究得到:在忽略中签率这个因素的条件下,噪声投资者参与新股投资的平均超额收益率为 0。Ritter and Beatty(1986)在研究中得到结论,IPO 抑价现象的严重程度受到真实价值不确定程度的影响,如果真实价值不确定的程度越高,往往 IPO 抑价程度越高。

2.2 投资者关注度概念

2.2.1 投资者关注度概念

投资者关注度的研究属于行为金融学范畴,投资者关注度的概念比较容易理解,一般指股票市场中投资者对某只股票的关注程度。但是投资者的关注程度并没有直接的数值表示,因此会根据特定的情况选择合适的代理变量表示投资者关注度。

投资者参与股票市场的目的是赚取更高的收益。而投资者在进行股票买卖前需要了解上市公司的各个方面,关注对应公司的相关信息,并关注相关的事件。公司受关注程度越高也意味着参与的投资者越多,股票可能更加活跃。近年来投资者关注度逐渐替代投资者情绪研究,成为 IPO 抑价现象的研究重点。

但是在对投资者关注度进行深入研究时发现,一般很难获取投资者对某种信息的关注程度,这也使得投资者关注度这一概念的衡量要比媒体关注度的衡量更加困难。近年来,有学者们分别选取了股票异常收益、报纸头条新闻量和股票交易量等作为投资者关注度的代理变量,并以此来分析投资者关注度对股价的影响。Da(2011)认为学者对代理变量的选取并不都能够代表投资者关注度,因为代理变量需要有投资者已经进行关注这一前提。比如选取广告费用作为投资者关注度的代理变量,前提是投资者都能够关注广告,但并不是所有情况都满足这一前提。在此基础上,Da 认为随着时代的发展,在当今社会投资者的行为习惯发生了变化,用搜索引擎的搜索量能更好的度量投资者关注度,通过实证研究也证实了这一猜想。Bank(2011)从搜索引擎搜索量出发,印证了投资者认知假说,发现搜索量和股票的流动性存在一定关系。

第三章 研究假设与研究设计 ...................... 14

3.1 研究假设....................................... 14

3.2 数据来源与样本选取 ............................... 15

第四章 IPO 抑价影响因素实证分析 ................................... 22

4.1 描述性统计分析 ............................................ 22

4.2 模型变量相关性分析 .................................... 23

第五章 结论及建议 .................................. 36

5.1 研究结论...................................... 36

5.2 研究建议.................................... 36

第四章 IPO 抑价影响因素实证分析

4.1 描述性统计分析

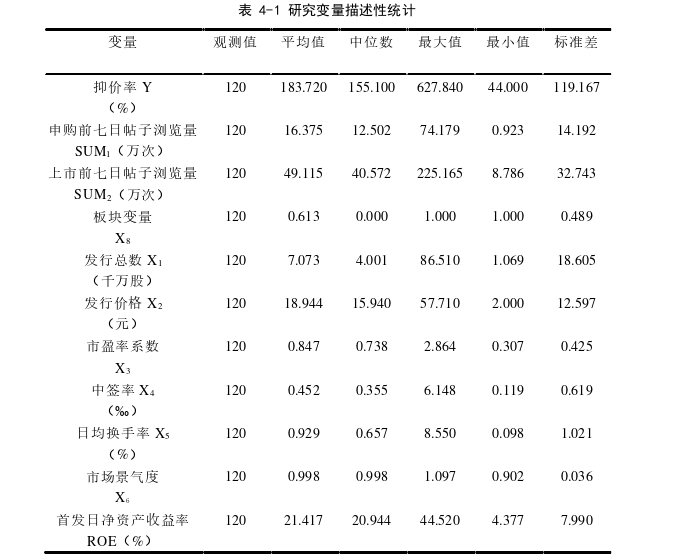

通过对数据进行收集整理发现,2019 年 1 月 1 日至 2019 年 12 月 31 日在我国主板、中小板和创业板上市的股票共计 131 只,除去银行股、券商股和数据极端的 11 只股票,笔者选择剩下的共计 120 只股票作为样本。利用 Eviews 10 对变量进行描述性统计,统计如下:

从表 4-1 的描述性统计结果可以看出:

(1)在 120 组观测样本中,抑价率最高可达到 627.84%,最低值仅为 44%,相差高达 14 倍,中位数为 155.1%,说明抑价率水平有显著差异性,新股受追捧炒作程度明显不同,并不是所有新股都有较高的抑价率,有更多原因会对抑价率造成影响,正因为这种抑价率的差异性,体现了本文研究的可行性以及意义所在。

(2)从作为投资者关注度代理变量的 SUM1及 SUM2来看,SUM2的样本平均值为 SUM1的三倍,二者存在较大的差异,反映出新股越邻近上市受到的关注越多,这两个时间段相差最多时达到一百五十多万次浏览量,进一步反映了上市和申购前关注度的差异,同时也体现了不同股票受关注程度的不同。

第五章 结论及建议

5.1 研究结论

本文主要通过归纳总结国内外学者对投资者关注度及 IPO 抑价的研究,结合我国股票市场自身发展情况和特点,从网络论坛信息角度出发,实证研究了我国投资者关注度对 A 股 IPO 抑价的影响。本文选取 2019 年 1 月 1 日至 2019 年12 月 31 日在我国主板、中小板和创业板上市的 120 只股票作为研究对象。2014年 6 月之后,A 股上市的新股首日有涨跌幅限制,再加上原本涨跌停制度,刚上市的新股大多都会出现连续“一字板”涨停,文章使用新股上市后连续“一字板”涨停的最高股价去计算发行后累计涨幅,代表 IPO 抑价率。选取东方财富股吧中帖子浏览量作为投资者关注度的代理变量,并将其定义其为解释变量,同时,从发行信息、投资者情绪和市场情况等多个角度选取了发行总数、发行价格、市盈率系数、中签率、平均换手率、市场景气度、首发日净资产收益率等七个变量作为控制变量,并添加板块变量作为虚拟变量,同时引入板块变量和投资者关注度的交乘项,共同构建多元线性回归模型。

在消除了具有多重共线性的相关变量及多种检验后,结果表明,以新股申购前七天帖子浏览量作为代理变量的投资者关注和 IPO 抑价程度为显著正相关关系,上市前七天帖子浏览量作为代理变量的投资者关注和 IPO 抑价程度没有显著相关关系,表明了特定时间段的网络论坛信息的确会对抑价产生明显的正向影响。在申购前七天帖子浏览量模型加入交乘项后,交乘项的系数显著为负,说明板块变量存在明显的调节作用。在中小板和创业板上市,会削弱投资者关注度对IPO 抑价的正向影响;在主板上市,会增强投资者关注度对 IPO 抑价的正向影响。

此外,控制变量中的发行价格、市盈率系数、中签率和市场景气度与 IPO抑价为显著负相关,平均换手率和 IPO 抑价为显著正相关,发行总数和首发日净资产收益率与 IPO 抑价无显著相关关系。

参考文献(略)