本文是一篇财务管理论文,本文研究案例中X集团对H传媒的并购估值达到了155亿元,导致H传媒静态市盈率甚至达到同行业龙头企业的1.57倍有余,但是相较之下H传媒盈利能力却远不如这些龙头企业。

第一章绪论

1.1研究背景与意义

1.1.1研究背景

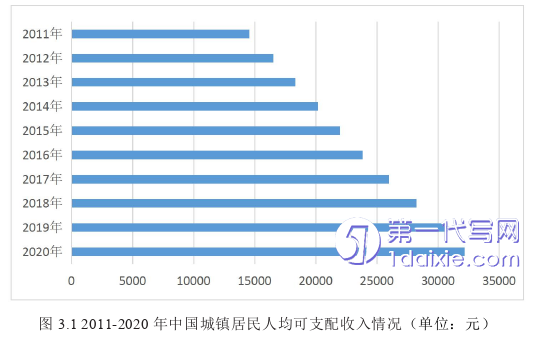

2006年以来我国资本市场中的并购案例日益增多,上市公司为了拓展业务和扩大规模,纷纷通过并购的方式来提高市场份额和竞争力。2014年以来,文娱行业受到国家积极政策鼓励,相关并购案例数量和规模都产生了较快的增长。国内几大互联网巨头在自身的传统优势行业和业务区域内深耕多年后,纷纷涉足文创、泛娱乐行业,将文创文娱作为集团业务发展的重要战略组成部分。而文娱行业的“IP热”也已持续了数年,手持众多原创网络文学版权的T互娱更是其中的领军企业,其旗下的X集团也成了T互娱在文创领域冲锋陷阵的排头兵,加速产业链上下游整合自然也成为X集团的迫切需求。身处传统产业的影视制作公司,为了新的发展机遇,也会寻求被上市公司并购的机会。

在众多并购案例中,并购成本出现高溢价而产生巨额商誉的情况屡见不鲜。一方面巨额初始确认商誉和过高的业绩承诺,在标的公司未完成业绩承诺时会导致商誉大规模计提减值,进而对公司业绩和净利润表现造成巨大的冲击;另一方面部分公司将商誉减值作为企业盈余管理的工具,通过计提商誉减值对业绩进行“洗澡”。这两方面最终都会导致资本市场巨额商誉“爆雷”频现,特别是文娱行业2017年以来屡屡出现高溢价并购后大幅计提商誉减值的并购案例:如C影视2014至2017年间并购了18家公司,商誉由2014年的2.73亿元增长至2017年的13.50亿元,2018年计提子公司商誉减值3.77亿元,导致2018年净利润为-11.13亿元,出现偿债危机和退市风险;2017年F公司以7.20亿元现金对价并购D传媒,却在2018年计提4.80亿元商誉减值,最终导致当年净利润为-5.32亿元,而后也一直深陷财务危机。并购商誉减值不仅会对并购公司的业绩表现、行业发展还是声誉等多方面造成不同程度的影响,更会导致投资者利益损失和资本市场的震荡。

1.2文献综述

1.2.1商誉的形成及本质

商誉是一个舶来词汇,英文为“goodwill”。这个英文词汇阐明了商誉的会计属性和本质:由于外界对企业寄于高预期而给企业带来的超额收益。王成方和潘颉(2020)[1]认为商誉的价值受主观判断影响较大,既没有历史成本作为计算商誉的依据,也不存在公允价值作为计量商誉的标准。冯卫东和郑海英(2014)[2]通过研究发现,由于我国企业股权结构普遍较复杂,即使其他条件相同,实务中并购商誉的初始确认及计量还是会存在较大的差异。

目前学术界对于商誉形成的观点主要有好感价值论、超额收益论、核心能力观和总计价账户论等。许家林(2006)[3]认为商誉产生于对企业的“好感”,包括消费者对企业的好感、互利的商业关系以及行业市场的良好口碑或表现等,虽然“好感”不直接反映在企业的账面数据,但本质上是企业价值体现的一部分。谢德仁(2019)[4]认为商誉是预期未来收益的现值超过正常报酬的超额利润部分,具体反映为企业在并购时愿意支付的高于可辨认净资产公允价值的差额。于长春(2010)[5]认为商誉是使企业获得超额收益的能力,可以被定义为企业所能赚取的超额盈利的资本化价值,超额收益最能够揭示商誉本质。李玉菊等(2010)[6]提出,商誉反映的是企业在行业中的核心竞争力,核心竞争力是企业能够获得超额利润的原因。总计价账户论实际上是剩余价值观论。卫霞(2017)[7]则从价值观入手,主张商誉是特殊的价值,代表的是在生产、交易、流通和消费过程中产生的主体利益。

第二章并购及商誉减值相关概述

2.1相关概念

2.1.1并购商誉

企业并购包括兼并和收购,我国统称为并购,一般是指两个或两个以上的企业基于平等自愿、等价有偿的基础,通过特定的经济方式进行融合的行为。我国企业会计准则结合社会经济发展实际情况,将并购分为同一控制下和非同一控制下两种情形。在企业并购实务操作中,由于未来的情况存在不确定性,并购双方通常会在条款中设置估值调整机制,即签订并购协议时进行规定:若规定的目标实现,出让方按约定方式支付相应对价;若规定的目标未能实现,并购方则可要求另一方回购股权或进行业绩补偿(李洪,2014)[41]。商誉是预期能够带来超额收益所形成的价值,是企业整体价值的组成部分,实际上也就是并购的投资成本,具体表现为并购方支付的买价超过被并购方净资产公允价值的差额(任世驰,2021)[42]。商誉可以分为自创商誉和外购商誉,其中外购商誉便是并购商誉。

2.1.2商誉减值

商誉减值是指企业对并购商誉进行减值测试后确认的减值损失。按照现行规定,企业需要在每个会计年度终了对商誉进行减值测试,减值损失计入当期损益。如果企业确认减值发生并计提减值准备,减值损失后续不得转回。因为减少的当期利润后续无法弥补,所以商誉减值属于经常性损益。若并购中的出让方业绩表现良好,则在合并报表中商誉会保持不变,但当出让方业绩下滑或增长未达预期,商誉减值便有可能发生。只有被并购企业具备持续盈利能力,才有可能避免出现商誉减值风险(张新年,2021)[43]。每个会计年度终了进行的减值测试可以较好地反映商誉的实际情况,较为真实、准确和全面地为公司股东、管理层、投资者和监管部门提供企业商誉及相关资产的信息。

2.2并购相关理论基础

2.2.1协同效应理论

协同效应是指企业通过优化资源配置和共享战略指导,达到提升经营业绩的效果,也就是“一加一大于二”的效果。协同效应可分为外部协同和内部协同,外部协同是指不同企业相互协作,通过整合资源和业务,最终取得比企业分开经营时更强的盈利能力;内部协同指企业内部运作的不同环节共同利用相同资源而产生的整体效应。正向的外部协同效应主要表现为企业合并后市场竞争力和盈利能力增强,业绩表现达到预期或是比企业单独经营时更加优异。当并购双方技术差距或经营管理水平差距较大时,协同效应更能够显著发挥,技术扩散效应更容易实现(Wan&Zeng,2016)[44]。

2.2.2超额收益理论

超额收益理论是基于并购企业的超额收益来评估商誉的相关理论,认为商誉是预期未来收益的现值超过正常报酬的超额利润部分,具体反映为企业在并购时愿意支付的高于可辨认净资产公允价值的差额。理论中用来评估商誉的方法主要有资本化法和折现法两种:超额收益资本化法是通过本金化还原被评估企业的超额收益来评估并购商誉;超额收益折现法通过估算被评估资产的未来预期收益并折算为现值,来确定并购商誉。两种计算方法反映的都是商誉依赖企业超额收益而存在这一特质。

第三章案例介绍.....................................13

3.1行业背景概况........................................13

3.1.1文娱行业发展迅速.....................................13

3.1.2文娱行业产业链较长.....................................14

第四章X集团并购H传媒商誉减值的原因分析......................................20

4.1并购估值与实际价值的偏离情况................................20

4.1.1制定的业绩承诺过高......................................20

4.1.2事前评估合理性不足.....................................21

第五章商誉减值对并购公司的影响....................................29

5.1对公司财务方面的影响.................................................29

5.1.1对盈利能力的影响...............................................29

5.1.2对偿债能力的影响.......................................31

第五章商誉减值对并购公司的影响

5.1对公司财务方面的影响

5.1.1对盈利能力的影响

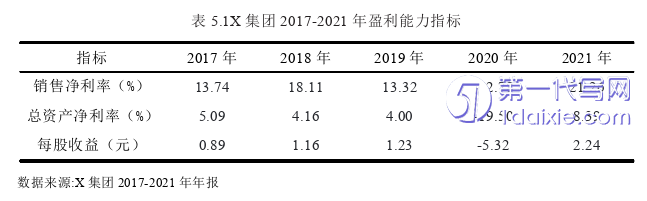

盈利能力指标是用来衡量企业获得利润能力的指标,能够最直接反映企业经营情况,一般是企业在财务方面最关注的指标。本文选取销售净利率、总资产净利率和每股收益三个指标衡量X集团并购H传媒商誉减值对其盈利能力的影响。总体来看,受H传媒巨额商誉减值冲击影响最直接的就是X集团的盈利能力,根据X集团2020年年报显示,计提商誉减值直接导致了X集团净利润由上年的正数转负,进而使得销售净利率和总资产净利率这两个重要的盈利能力指标水平出现急剧的下滑。

第六章研究结论与启示

6.1研究结论

并购是企业资源整合、互补长短的最有效方式之一。但部分企业在并购中为了争取到高质量且稀缺的资源开展了激烈的竞争,助推了很多高溢价并购的产生,且高溢价并购产生的巨额商誉减值风险日益凸显。标的公司估值偏离实际价值、标的公司业绩目标未能兑现和并购方管理层盈余管理动机等原因都可能导致并购形成的商誉大幅计提减值,最终影响资本市场的健康运行,损害投资者的利益。本文以X集团并购H传媒为研究案例,探讨上市公司对文娱行业轻资产企业的并购中,高业绩承诺、高溢价形成的巨额商誉大幅计提减值的成因和对上市公司的影响。研究结果表明,X集团并购H传媒商誉减值的主要原因主要有三点:一是由于制定的业绩承诺过高、事前评估合理性不足和行业特点导致估值难,导致X集团对H传媒的估值高于其实际价值;二是由于协同效应发挥不够充分、并购后业绩表现低迷和政策环境日渐严苛,导致H传媒制定的高标准业绩承诺最终未能兑现;三是由于管理层存在盈余管理动机。同时,本文还通过分析X集团相关财务指标得出了商誉减值在财务和非财务方面都会对并购公司造成一定影响的结论。

参考文献(略)