本文是一篇会计论文,本文通过机理与案例分析可知,股权质押后控股股东能顺利掏空的重要原因之一是由于表决权、话语权的不转移,表决权优势为其掏空扫清障碍达成目的创造了条件。因此,为了防止控股股东“一言堂”下内部制衡失效给上市公司及利益相关人造成严重损失,必须限制股权质押下的控股股东的相关权力。

1绪论

1.1研究背景和意义

1.1.1研究背景

随着我国资本市场的发展,股权质押作为一种新型融资方法和渠道,在不改变控股股东对上市公司控制权的情况下,为股权资产配置较高的控股股东增加融资机会和扩大融资规模,一定程度上解决了控股股东融资问题,而备受公司控股股东青睐。根据Wind数据,A股市场股权质押比例在2014至2019年逐年递增,2018年市场质押数额6.02千亿;A股市场至2019年末仅600家左右的公司无股权质押行为,84%的上市公司都存在质押行为;截至2020年11月,市场上全部的股权质押股数占整体的7.1%,共4971.23亿股,股权质押总市值44826.65亿元人民币,其中,控股股东股权质押股数达到总股本的18.85%,共5511.63亿股,未平仓市值34156.15亿元,疑似平仓16937.31亿元,股权质押规模逐年增加。

然而,股权质押后,控股股东仍能够保持对上市公司的经营管理权力,直接影响质押的股权价值。控股股东可能在机会主义下通过非法占款、关联或违规担保、过度投资等行为掏空上市公司导致股权价值下跌,控股股东无股补仓,最终导致股权及相应控制权转移的爆仓事件屡发,严重损害了质权人利益及中小股东权益,影响资本市场健康发展。

因此,详细阐述我国上市公司股权质押下的控股股东掏空动机及条件,揭示控股股东股权质押与掏空的内在机理,分析股权质押下控股股东的具体掏空活动,防范控股股东股权质押行为,弱化股权质押风险具有重要意义。

1.2基本概念界定

1.2.1股权质押

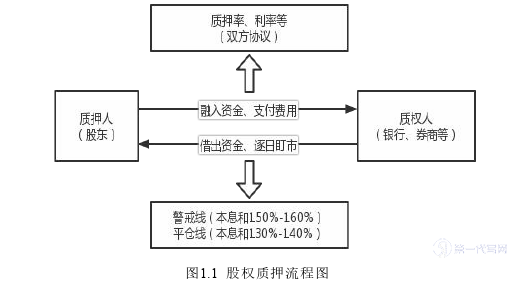

股权质押是以股东持有的股权作为质押标的物的担保融资行为。质押人是持有股权的股东;质权人包括券商、银行等金融机构及少数非金融机构;标的物是可流通股权,股权质押不将股权转移作为成立要件,控制权不发生转移。当股东到期不能偿还债务或者股价下降至强制平仓线而股东未补仓时,质权人享有股权的优先受偿权。

股权质押合同中一般包括质押率、利率、警戒线、平仓线及质押人违规行为相关处罚条款。质押率指借款本金与质押股权市值之比,质押率与利率一样,一般由股东与质权人协商而定,质押率是计算股东融资规模的基础,我国政策规定该比率不得超过60%。警戒线和平仓线是质权人制定的,是借款本息和倍数。股权质押流程图如图1.1所示。

2理论基础与文献综述

2.1理论基础

2.1.1委托代理理论

控制权和所有权是现代企业的代表性特征之一。企业的经营活动不直接由拥有所有权的股东负责,而是委托管理层负责(Berle and Means,1932)[2]。股东追求其企业财富最大化,其期望公司管理层勤勉履职。而公司管理层作为理性经济人,追求管理者利益最大化,如在职消费、超额薪酬、职位壕沟、帝国建造等。管理层与股东冲突下引发委托代理问题,严重影响企业价值。根据Berle andMeans(1932)[2]代理理论,Jensen and Meckling(1976)[3]提出了代理成本概念,他们认为代理成本包括公司管理层的担保成本、股东的监督成本及剩余损失,并提出当公司管理层担保及股东监督边际收益与边际成本相等时,企业具备最优所有权结构。Fama and Jensen(1983)[4]指出现代企业治理核心在于缓解冲突并提高企业价值。已有文献称此类冲突为第一类代理问题。

第一类代理问题是以股权过度分散为前提,但是不同于美国市场,世界范围资本市场中,高度集中的股权结构更普遍。La Porta et al.(1999)[5]和Claessens etal.(2002)[6]指出很多企业的股权被家族或政府掌控而呈现高度集中性,这些股东会通过交叉持股、出任管理层等渠道来获取控制权,导致控制权超过现金流权,从而侵占中小股东动机加强。Shleifer et al.(1997)[7]指出股权集中度高的企业第二类代理冲突问题非常普遍,第二类代理冲突是大多数企业都会面临的基本问题。Johnson et al.(2000)[1]对比发达和新兴经济体控股股东侵占案例,发现侵占现象既出现在新兴经济体中又出现在发达经济体中,同时,他指出控股股东侵占方式(贷款担保、转移定价、投资机会等)是多样的,他将控股股东侵占行为定义为“掏空”(Tunnelling)。此类冲突在已有文献中被称为第二类代理问题。

2.2文献综述

2.2.1关于股权质押的相关研究

2.2.1.1股权质押下的代理冲突

随着新兴市场股权集中度愈高,企业治理问题已不单单是股东和管理层间的冲突(第一类),而是还包括企业内部控股股东与外部中小股东间的冲突(第二类)(Shleifer and Vishny,1997)[15]。

控制权现金流权分离将加剧控股股东的剥削(La Porta et al.,1999)[5],控股股东的控制权优势会使其享受控制权私有收益,而侵害成本却根据现金流权比例进行分摊部分转移给小股东,加剧控股股东的侵占行为。Johnson(2000)[1]首次提出“掏空”(Tunneling)这一词汇,并定义其内涵为具备投票权优势的股东利用关联方交易、违约担保等利益输送方式转移公司资源和收益,攫取私人利益,侵害上市公司和中小股东权益的行为。当企业的现金流权愈低,控股股东愈发有动机去“掏空”,通过并购等渠道将资源从低现金流权企业转流向高现金流权企业。控股股东股权质押喷井式发展会影响控股股东行为、企业价值及中小股东权益,此类影响的本质核心源于股权质押后的委托代理问题。

控股股东股权质押会致使控制权现金流权分离,引起委托代理问题,质押比例越高,代理问题越突出(高兰芬,2002;Yeh et al.,2003;杨鸣京,2019)[16,17,18]。

除了第一类代理冲突外,股权质押下大股东与质权人博弈加剧。股权质押实质是债权融资的一种变换形式,质权人会在发生质押行为时对债务偿还及保障条款等进行限制与约定,审核被质押股权公司现金流、企业绩效及财务状况等多方面能力,质押行为之后也会对企业的经营状况持续跟进及考察(林艳等,2018)[19]。此时,质权人对企业经营状况的关注会增强控股股东对经营业绩的注意,控股股东为了逃避监管达成私人目的会寻找漏洞,利用会计科目灵活性操纵盈余提高企业绩效,满足质权人需求。

3控股股东股权质押制度分析....................................15

3.1质押物特征分析...................................15

3.1.1质押物价值与上市公司经营状况相关.......................15

3.1.2质押人控制质押物并影响其价值.................................15

4控股股东股权质押下掏空行为的机理分析.............................19

4.1控股股东股权质押下的掏空动机分析...............................19

4.1.1控股股东资金需求易催生掏空动机.....................................19

4.1.2控股股东信息优势易激发掏空动机................................19

5 ST网力股权质押案例分析.........................................24

5.1股权质押基本情况介绍......................................24

5.1.1 ST网力公司简介...................................24

5.1.2 ST网力控股股东质押情况...............................24

5 ST网力股权质押案例分析

5.1股权质押基本情况介绍

5.1.1 ST网力公司简介

ST网力(300367)创立于2000年,刘光为企业创始人,企业专攻安防行业,该公司在2014年1月份在创业板上市,成为我国安防行业专攻视频监控及人工智能的领先者。与公司行业相关的上游供货商主要是提供ST网力软硬件,比如LED、多媒体、视频等;公司的下游客户主要是视频监控与安防需求者,这些需求者如公安、交通、安防等极大地拉动了ST网力的盈利与发展。2016年至2018年ST网力在国内行业市场排名第一,在国际市场上排名第三,具备巨大的视频监控安防管理市场。

ST网力属于制造业中的计算机通信和其他电子设备行业。ST网力多年来企业致力于发展人工智能技术,以期形成软硬件一体化发展、云化大数据及人工智能深度化技术,在视频监控与侦察、人脸识别、图像解析等技术领域持续保持竞争力。公司现产品用于城市安全与智慧城市、交通、家居、家庭安防、轨道交通等多领域。

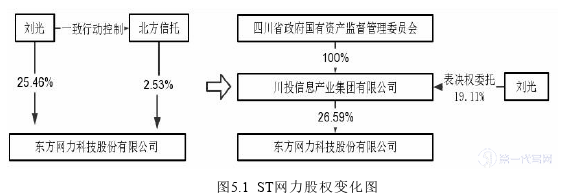

如图5.1所示,ST网力2014年至2018年股权结构相对稳定,刘光作为企业实际控制人,具有绝对控制权。2019年企业由于经营问题股权结构发生较大变化,控股股东(刘光及第二大股东蒋宗文)将全部可流动股权转让给国有企业川投信投,变化之后,ST网力成为一家国有控制公司。本文后续对于ST网力控股股东行为的表述是指ST网力控制权转移前原控股股东刘光的行为。

6结论与建议

6.1结论

本文在文献回顾基础上,对股权质押制度进行分析,并基于信息不对称理论、信号传递理论等,分析控股股东质押下的掏空行为内在机理,并用ST网力作为案例企业进行验证,得出结论如下:

第一,作为质押人,控股股东股权质押行为往往彰显其资金需求,当自筹资金不足以满足需求,会衍生出控股股东掏空上市公司的动机;控股股东具备质押到期后放弃持有或赎回该股权的选择权,当预期会放弃股权时,选择高位套现和实现风险转移,加剧控股股东控制权和收益权的分离导致掏空成本降低,进一步强化掏空动机;控股股东存在信息优势,提前知悉控制权价值下降为其掏空行为提供条件,掏空动机进一步加强;控股股东的控制权优势使控股股东掌握更多上市公司话语权与投票权,为其实施掏空行为扫清障碍;质权人信息劣势无法及时知悉控股股东不合规行为并作出反应,无权参与公司治理,限制控股股东的掏空行为,成为股权质押下控股股东掏空行为的内在机理。

第二,股权质押下控股股东可能会存在上市公司过度投资、违规担保,控股股东经营性占款等掏空行为。随着股东质押比例上升,掏空行为方式呈现出多样性的特征;其掏空行为从不易被监管的过度投资、违规担保等掏空程度较弱的间接手段逐步转化为经营性占款等掏空程度极强的直接手段,掏空方式上呈现“先间接后直接”的选择偏向;随着质押比例上升,控股股东承受更高的控制权转移风险,信息优势下提前知悉企业价值下降会加剧其掏空行为。

参考文献(略)