本文是一篇财务管理论文,笔者认为在新的环境下,我国应通过引入对赌的方式来促进国企的兼并重组高效率高质量进行,在政府角度,需健全对赌协议的相关法律制度,同时要加强对公司的司法保障,为对赌协议的运用打好基础,进一步确保我国并购的有序进行。

1绪论

1.1研究背景和意义

1.1.1研究背景

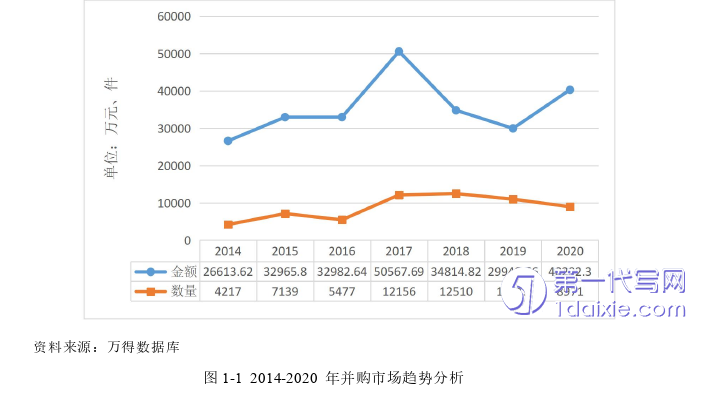

近几年,我国政府出台了一系列鼓励企业进行兼并重组的政策,并逐步向大规模的市场竞争靠拢,采取多种促进手段和方法加快并购进程,以实现企业的业务集中化和规模持续扩张。同时,我国政府还建议,要促进市场经济条件下的兼并和重组,尊重公司的决定,鼓励各种市场因素积极参加兼并,拓宽兼并途径,消除现有的市场壁垒,并且解决产业中出现的各种问题。下图1-1展现了中国2014-2020年度的并购发展动向及并购交易的规模。

从图1-1可以看到,2014至2020年间,2017年是并购金额和并购数量增长最快的一年,尽管2018年的合并数目创下了12510宗,但它们的收购总额和规模均低于2017年。在2017年,收购企业的并购案例总数为12156宗,创下近些年来的新高50581.05万元,而收购的企业也是历史上最大的一次,较上年同期增长52.58%。

1.2文献综述

1.2.1对赌协议概念的相关研究

对赌协议最初产生于国外,是一种在买卖各方根据自身发展的不确定的情况下所达成的一种估值调整机制,相对于我国,国外已经在此基础上进行了大量的研究。LenosTrigeorgis(1996)把期权引进到对赌协议的层次上,指出了其实质上与期权是密不可分的,具有保障并购各方权益和降低并购各方的风险的作用。Yong Li(2007)将实物期权的概念引入到企业中,从不同的角度对不同时期的企业进行了研究,得出这样的分类决策是一种具有重大经济效益的选择对策,即有权选择而无需履行责任。DirkBergemann,Ulrich Hege(1998)将对赌协议视为一种不完整的合约,在交易之前,不能将所有的事情都安排妥当,所以必须事先约定好双方的权力和责任,以降低未来的不确定性。Cadman B,Carrizosa R,Faurel L(2014)发现,对赌协议可以通过调节价值来减少不对称性,因此它被广泛用于企业兼并和并购中,减少了并购价值的偏离,是一种有效的风险控制手段。

近些年来,我国的资本市场快速发展,在企业合并中对赌协议也越来越多的被使用,并逐渐引起了国内学术界的广泛重视。罗青军(2009)将对赌协议视为一种基于未来表现的选择权契约,它将根据当前的表现来确定当前的交易,并预先确定将来发生的事情,并预先确定将来的条款是否生效时,各方应承担的责任。肖菁(2011)主张,两家公司之间的合作,并不是一场胜负的游戏,而是一种双赢的局面,但根据公司的未来,他们必须制定一种新的对赌规则。部分专家也将对赌协议视为一种有利于保护并购各方利益的定价调节机制。李可欣(2018)提出,对赌协议是一种新型的合同,它是一种价值调节的新方式,它可以合理地防止因价值变动而引起的亏损,从而损害当事人的权益。孟方琳、田增瑞、赵袁军(2018)等人都表示,该协议既可以推动公司发展,又可以保障当事人的利益,也可以在一定的限度之内,将其用于市场价格的调节,并充分挖掘公司的潜力。邓杰、于辉(2020)提出,在进行股权投资时,要根据公司的经营实力与被并购对象的价值,在公司成长潜力大的时候,通过订立合同,确定公司的经营规模,保护公司的利润。

2相关概念与理论基础

2.1企业并购及对赌协议

2.1.1企业并购的概念

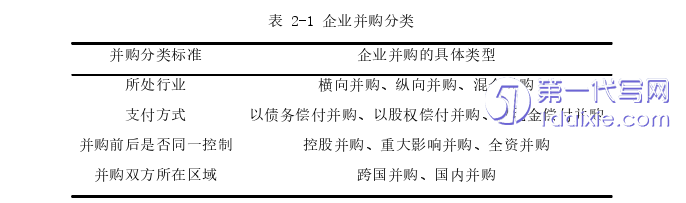

国内外的企业并购事件在近些年频繁发生,引起了研究者的广泛重视,在不同的发展时期,各国的学者都有自己的理解和看法,不过更多的还是以并购、兼并、重组等企业的具体行动来定义,而在这里,企业并购是指,并购方企业通过用自己的资源和资产交换目的企业的控制权这一过程,以期达到对目标企业的部分控制或者是完全控制的目的一种行为,并购方付出相应的资源和资产,被并购的标的企业为了获得这部分报酬,需要通过出让企业的部分权力来实现。下面的表格2-1列出了企业并购的类别:

2.2对赌协议风险的概念

对赌协议风险是指在并购中产生的一种风险,本文在此处先讨论并购的风险,并购风险的定义有狭义和广义之分。在现实中,并购面临着信息不对称等因素作用下,并购前的期望收益与最终并购方的实际收益会产生一定的偏差,这就是并购风险的广义的定义;狭义的定义下来看,是指在并购过程中,没有实现初始并购目标的风险。

对赌是持续的一个过程,并非是一个时间点发生的事情,它属于整个并购过程中的一个部分,对赌协议在整个对赌期限内作用,对赌所涉及的阶段主要是指从对赌协议签订前持续到对赌协议结束这一时间段。因此,结合上述分析,本文认为对赌协议风险是并购风险的一个部分,在此本文定义对赌协议风险是指在影响对赌协议成功完成的因素,未达成对赌所设定的业绩目标的情况下,会触发补偿义务人的对赌补偿条款。本文着重探讨了A并购B和C公司过程中签订对赌协议所涉及的风险,具体包括:对标的选择风险、对赌协议的设置风险、经营风险以及管理层行为风险这四个部分。

不完全契约的定义是合同当事人在合同执行过程中不能充分预料到合同期限内的一切后果,因此合同条款内容不完整、合同条款无法设计周详。造成合同不完整的原因有二:一是有限理性,即合同双方的能力、思维和理性都是有限制的,无法全面预见将来会出现的各种状况和问题;二是交易成本,因为合同各方不能充分掌握彼此的真实情况,因此,为获取更完整的合同提供更多的有用的资料(例如应尽职责所需的各种费用),合同各方都会因为交易成本过高而忽略一些条款,或者将其保留到日后进行谈判。而签订了对赌协议,就可以降低契约的不完全性,按照这种方式,对赌协议签订后会有两种情况,一种是合格,一种是不合格,然而无论是这两种情况州的哪一种,从某种意义上说,这就是一种预言。

3 A公司并购B和C公司对赌案例分析 ............................ 23

3.1 交易各方基本情况 ....................................... 23

3.1.1 A煤电公司 .................................... 23

3.1.2 B房地产公司 .......................................... 25

4 A公司并购中的对赌风险识别防范和改进建议 ................................ 37

4.1 对赌风险识别 ............................... 37

4.1.1 赌协议签订前风险识别 ................................ 39

4.1.2 对赌协议签订中风险识别 ................................ 41

5 研究结论与展望 ............................... 58

5.1 研究结论 ........................................ 58

5.2 研究展望 ......................................... 59

4 A公司并购中的对赌风险识别防范和改进建议

4.1对赌风险识别

A煤电公司和B公司、C公司签署了一份对赌协议,以期通过这种方式,保证B公司和C公司将来的利润。对赌协议的本质是一种估值调整机制,它可以减少由于不对称而带来的风险,但如果使用不当,则会导致交易中出现的潜在风险。

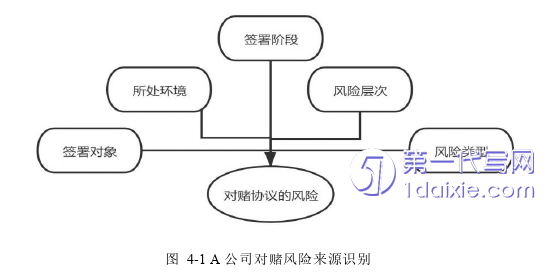

A公司将风险的来源分为五个子系统,分别是签署对象、所处环境、签署阶段、风险层次和风险类型,进而选择了“签署阶段”和“风险类型”这两个子系统进行对赌风险分析。此方法与HHM模式下的风险辨识一致,即在横向和纵向进行分析,循环迭代得到特定的风险。首先,从风险的源头入手,从签署对象、环境、签署阶段、风险层次和风险类别等五个维度进行分析。一是签订合同的目标,也就是交易双方当事人,主要包括并购方和被并购方,交易双方都存在有提高对赌风险的可能性。二是企业生存的环境,包括企业外部的经济政策和企业的内在竞争能力,任何一种变化都会产生很大的不确定。三是合同的整个签署过程,包括签订合同前、履行中和执行后,各个时期面临的风险都是不同的。四是风险层次,可以分为环境、流程和行动三个层面,从环境、博弈的各个环节和行动层面进行了剖析。五是风险类型,即对赌协议中特定风险,如标的选择风险、对赌协议目标设定风险、高估值风险、整合风险、业绩补偿无法兑现风险等。

下图4-1为A公司对赌协议风险来源的识别图:

5研究结论与展望

5.1研究结论

本文选取国有企业A煤电公司并购B房地产公司和C房地产公司的对赌案例作为研究对象,发现并购交易虽然取得了一定的效果,但是,在此基础上,我们仍存在着对交易条款的优化空间,并提出了相应的优化措施。因此本文得出以下结论:

第一,由于对赌协议的高风险性,国资背景、管理体制、国有资产监管等制约条件,使得并购过程中存在诸多不确定因素,这些因素很可能在并购对赌过程中容易引发制度风险,增加交易成本。

第二,在对对赌协议签署的各个阶段进行风险识别的基础上,对赌协议带来的风险不仅仅局限于合同履行阶段以及合同条款本身,事实上,其风险存在于整个交易过程中。

第三,应该建设全方位的有效的对赌风险防范体系。相较此前学者的相关的研究成果,将对赌风险的防范要延伸到并购前的决策阶段和对赌期结束后的观察期时本文的建议,并且建议在对赌协议签署过程中要对净利润指标要以“经营性净利润”为准,需剔除非经常性损益,并且“重复博弈”为设置标准,尽可能避免单次博弈,还有在前期就需要做好“管理整合”的相关规划,以及并购方要制定对赌风险防范预案。通过对本文案例的分析研究,在此基础上,梳理出了我国国有企业在并购中签署对赌协议的成功经验,并提出了相应的改进对策,以期形成可供后者借鉴的经验模式。

在新的环境下,我国应通过引入对赌的方式来促进国企的兼并重组高效率高质量进行,在政府角度,需健全对赌协议的相关法律制度,同时要加强对公司的司法保障,为对赌协议的运用打好基础,进一步确保我国并购的有序进行。

参考文献(略)