本文是一篇会计论文,本文发现并购绩效在非控股大股东退出威胁的作用下得到了提升。从并购绩效角度充分证实了“退出威胁”能够成为非控股大股东无法通过积极“发声”维护自身权益,但又不欲立即退出企业时的新型治理手段。

第1章绪论

1.1研究背景及研究意义

1.1.1研究背景

在经济高速发展以及市场竞争日益激烈的情形下,单纯依靠内部积累的方式实现企业跨越式发展可谓天方夜谭。作为一项能够优化资源整合、促进产业协同的外部扩张方式,并购重组在企业提升市场份额、拓展多元化业务以及实现战略转型等方面大有裨益,因此,受到多数企业的“偏爱”(王艳,李善民,2017)[1]。自2014年以来,我国并购活动呈现出持续高涨的势头,在2017年并购交易规模更是达到了1.89亿元以上,我国一跃成为继美国之后的又一并购大国。由于并购数量的异常激增,我国从2016年开始陆续出台新规加强监管,意图提高企业并购质量,减少企业盲目并购行为,然而并无法彻底改变并购重组整体上升的趋势。并购市场在2018年下半年“八项政策”的扶持下重新焕发活力,逐步进入新一轮的并购宽松期。据清科数据显示,2020年我国资本市场上共涌现1893起并购事件,并购金额总计12111.77亿元,分别同比增长3.3%、19.6%。可见,在企业与政府的“双引擎”作用下,从表面上来看我国并购市正在逐步扩大。然而,在深入企业考察并购前后的业绩表现时,得出日益活跃的并购活动并未给企业带来实质性的价值提升,反而导致企业面临资金短缺、业务结构紊乱等问题的结论(逯东,黄丹等,2019;Morck等,1990)[2,3]。这种低效的并购活动对于企业的发展前景以及股东的财富价值来说无疑是百害而无一利的。因此,亟需进一步深入挖掘此现象产生的原因并据此找寻合适的方式以促进企业并购绩效的提升,发挥并购重组应有的价值增值作用。

1.2研究目的和研究方法

1.2.1研究目的

在我国并购规模和数量呈现逐年上升的趋势,而资本市场上业绩不佳、股东利益严重受损的公司并购案例却屡见不鲜。为探究采取何种治理机制以改善这种现象,本文从非控股大股东退出威胁出发,借鉴心理学、公司治理学以及金融学领域的相关观点,期望为企业加强内部治理提供依据、为政策制定者以及市场参与者通过市场了解企业提供理论指导。

本文主要的研究目的在于:

首先,探明非控股大股东退出威胁与企业并购绩效之间的关系,并且厘清非控股大股东影响企业并购绩效的作用路径。

其次,分析制约非控股大股东退出威胁作用效果的因素,为企业内大股东以及管理层的股权配置提供依据。

最后,阐明非控股大股东在不同产权性质以及不同信息质量环境下,其退出威胁对并购绩效作用效果的差异。

1.2.2研究方法

本文主要采用文献研究法、多元线性回归法、中介效应分析法三种方法。

(1)文献研究法。通过对国内外与并购绩效、大股东治理以及退出威胁相关的文献进行搜集、梳理以及归纳总结,理清目前上述文献中的可取之处以及尚待进一步研究之处,从而为本文的研究提供逻辑起点及理论支撑。

(2)多元线性回归法。本文主要运用了多元线性回归法,并利用Excel软件、stata15.0软件对在国泰安、企业财务报表和东方财富网收集到的财务数据信息实行了解析与处理,在借鉴已有研究的基础上构建回归模型,将整理后的数据代入所构建的模型中进行回归,并进行后续的稳健性、内生性检验,以检验本文提出的假设。

(3)中介效应分析法。本文拟运用因果逐步回归法,分析并检验非控股大股东退出威胁能够通过哪几种方式作用于企业的并购绩效。

第2章文献综述

2.1并购绩效影响因素的相关研究

并购重组作为企业重大战略投资活动,在企业资源配置优化、经济效率提升、规模效应实现方面具有重要意义。然而作为一项风险性投资活动,诸多理论研究以及实际案例均显示,大多数并购活动不仅没有为收购方企业带来业绩的提升,反而还使公司面临着业绩大幅下滑的风险(Haleblian J等,2009)[15]。在这种情况下,尽管并购前项目的选择、并购中项目的实施以及并购后的整合过程需要花费管理者大量时间与精力,却仍然受到管理者的“偏爱”,中国并购市场上甚至存在较短时间内连续多次发起并购项目的现象(谢玲红,刘善存等,2011;张广宝,施继坤等,2012)[16,17],因此,管理层高频率并购的动机有待进一步考究。Bruner RF(2002)[18]曾指出并购重组为管理层带来显著为正的超额收益的同时,并未给企业的价值以及股东的财富带来明显的提升。可见管理者作为企业并购决策的主要制定者以及实施者,其在并购过程发挥的作用与并购项目是否能够为企业带来效益以及是否能够带来惠及全体股东的利益紧密相关。因此,关于并购绩效影响因素的研究多从分析管理层行为特征以及针对前者建立的公司治理机制角度展开。

2.1.1管理层行为特征对并购绩效的影响研究

管理层在企业并购重组中扮演着重要的角色,其行为特征对并购决策过程产生的影响最终会体现在并购的整体效率上。理性经济人假设指出,每一个独立的经济个体都期望花费最少的成本来换取最多的收益,并以此为目标展开经济活动。同样的,管理者也是理性的,因此倾向于将自身的个人利益置于道德义务之上,出于对个人声誉、职位壁垒、公司规模为导向的薪酬水平以及在职消费上涨等目的,管理层会无视企业并购绩效更为频繁地开展价值含量并不高的并购重组活动(李云鹤,2014)[19]。因此,现有研究将并购绩效低下的原因归结于两个方面:一方面是高频率并购,另一方面是低绩效并购,并从委托代理以及管理者过度自信两个角度对上述原因做出了解释。

2.2非控股大股东治理的相关研究

近年来,对大股东能否优化企业治理的研究大量涌现。非控股大股东作为大股东利益群体的一部分,其较高的持股比例也吸引学者们对其在公司治理中所起的作用进行了探讨。由于所持股份较多,非控股大股东与中小股东相比更加关注企业的经营管理状况,并且在发现问题时有更强的动机去利用股权赋予自身的能力去遏制贬损公司价值的行为和动机,以从企业价值的提升中实现财富增值的目标(Shleifer和Vishny,1986)[66]。学术界对于非控股大股东参与公司治理的途径有两种解释:一种是大股东通过“发声”机制直接干预公司治理,另一种是采取退出机制倒逼企业管理者或控股股东在制定决策时尽职。

2.2.1非控股大股东“发声”机制的经济后果研究

由于激励目标的不同,现代企业中管理层与股东之间的矛盾较为突出,大股东的存在能够对管理者形成强有力的制衡,能够利用增加协议条款、召集股东大会进行投票任免等方式限制管理层利用经营权侵占股东利益的行为,从整体上来说股东利益是受到保障的(Grossman&Hart,1988)[67]。然而,股东间由于持股比例的差异,对企业资源控制权也有所不同,进而因利益目标的不同分为不同的阵营。终极控股股东在监督管理层的过程中很有可能利用自身对企业资源的绝对控制,通过转移上市公司资产、关联方利益输送、盈余管理等手段谋取私利以实现个人价值的最大化,这种无视其他股东利益的自利行为显然是无法被认同的(姜付秀,2015)[12]。因此,其他股东必定会有所行动。

第3章相关概念及理论基础..........................22

3.1相关概念的界定..................22

3.1.1并购绩效..............................22

3.1.2非控股大股东..............................22

第4章理论分析与研究假设....................................27

4.1非控股大股东退出威胁对企业并购绩效的影响分析..................27

4.2管理层私利与媒体关注的机制效应分析........................29

4.2.1非控股大股东退出威胁、管理层私利与企业并购绩效....................29

4.2.2非控股大股东退出威胁、媒体关注与企业并购绩效........................30

第5章研究设计与实证检验.....................................31

5.1研究设计..................................31

5.1.1数据选取...............................31

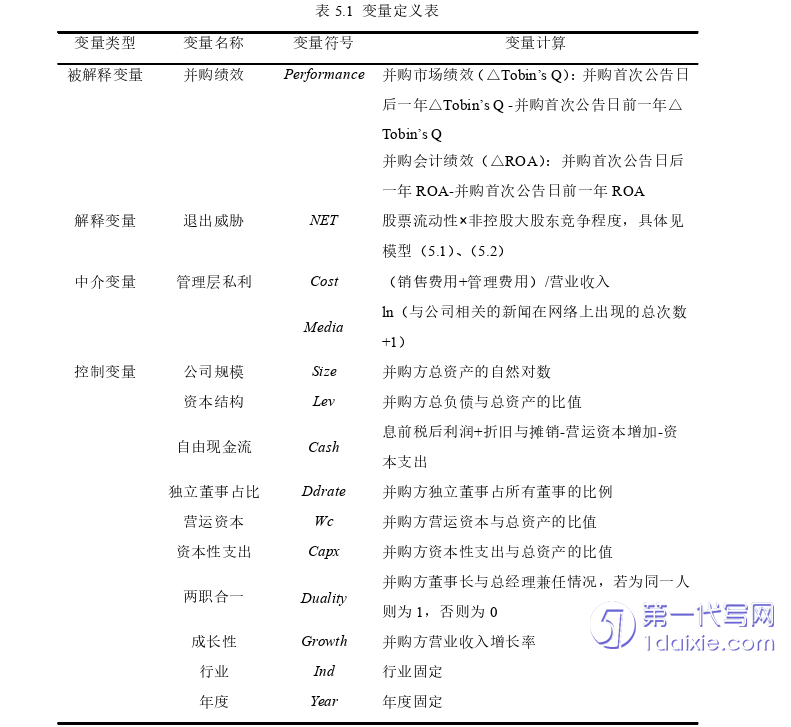

5.1.2变量定义........................................31

第6章进一步分析

6.1基于非控股大股东退出威胁特征的研究

6.1.1非控股大股东退出威胁可信度的调节作用

“退出威胁”之所以能够成为大股东影响决策者行为的有力措施是因为这一威胁对于决策者来说是可置信的(Admati&Pfleiderer,2009)[73]。因此,企业并购绩效的提升幅度应取决于该“退出威胁”对管理层的可信度。姜付秀(2015)[12]将其定义为控股股东与非控股股东之间持股比例的差值,当此差值越大,非控股大股东积极发声的可能性越小,更容易采取抛售公司股票、“一走了之”的方式参与公司治理以免除积极监督所需花费的成本,而非控股大股东的退出在公司股价中所反映的企业经营业绩不佳、投资决策或财务决策存在重大失误等信息,将会引起市场上其他非知情投资者对企业的负面反应。相对应的,企业内的决策者在此情况下也越会相信非控股大股东会退出。因而在感受到威胁程度加强时,决策者将会在企业并购活动中表现出更为理性的行为,从而规避非控股大股东真正退出对自己的财富、声誉、形象等方面造成的不利影响,企业的并购绩效也相应的会有更明显的提升。借鉴姜付秀(2015)[12]的做法,将控股股东与非控股大股东持股比例差(Differ)作为非控股大股东退出威胁可信度的衡量指标,并按照平均数将样本企业分为高非控股大股东退出威胁可信度组与低非控股大股东退出威胁可信度组代入到模型(5.3)进行分组回归。

第7章研究结论与展望

7.1主要结论及研究建议

7.1.1主要结论

我国并购市场上并购绩效低下甚至失败的案例屡见不鲜,非控股大股东作为企业内部治理结构的重要组成部分,在难以通过直接干预的方式对企业决策产生影响时,会将退出威胁作为参与公司治理、维护自身利益的重要手段。本文发现:

(1)并购绩效在非控股大股东退出威胁的作用下得到了提升。从并购绩效角度充分证实了“退出威胁”能够成为非控股大股东无法通过积极“发声”维护自身权益,但又不欲立即退出企业时的新型治理手段。

(2)非控股大股东的退出威胁能同时体现内部约束与外部约束作用。一方面在企业内部可以约束管理层在并购过程中非理性行为,一方面又可以在企业外部利用退出吸引媒体的关注,进而通过对管理层施压以及影响市场反应达到提高企业并购绩效的目的。

(3)不同特征的退出威胁存在不同的治理效应。当退出威胁行为对管理层更为可信以及对管理层威胁程度更强时,企业并购绩效的提升更为明显。

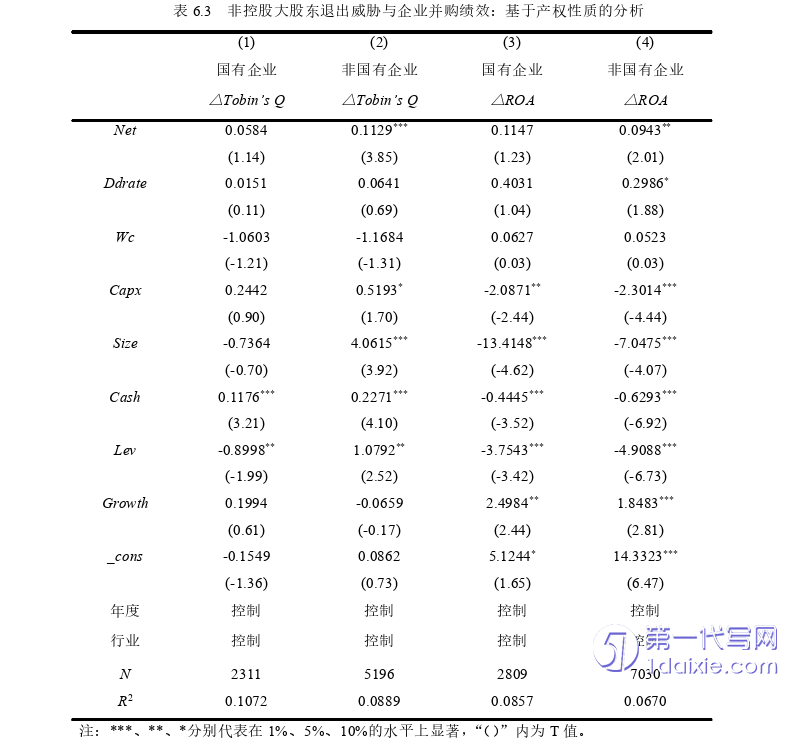

(4)企业的性质与信息环境质量会影响退出威胁的治理效应。在非国有企业中管理层对非控股大股东实施的退出威胁更为敏感,这是因为不同产权性质中管理者晋升目标有所不同,相应地对股价波动的反应也存在差异;同时高质量的信息环境中打通了非控股大股东获取信息的渠道,使其能更便捷、低成本的搜集企业经营决策信息,强化退出威胁的治理效应。

参考文献(略)